银行APP财产管理测评系列③:从“理财超市”到“投顾平台”,资产配置服务谁家更优?(理财平台)理财管家服务,

原标题:银行APP财产管理测评系列③:从“理财超市”到“投顾平台”,资产配置服务谁家更优?

21世纪经济报道记者杨梦雪 上海报道

银行财产管理转型进程中,大型银行逐渐从“理财超市”向投顾转型似乎已经成为“共识”,在手机银行中提供资产配置等投顾、投研服务成为许多银行的选择。

此前21世纪资管研究院基于手机银行财产管理测评模型对银行APP财产板块做出相关测评,模型从三个一级指标出发,共涉及48项具体测评维度。本篇即为此次测评的第三篇,聚焦手机银行APP中的资产配置服务。

在此次银行APP财产管理测评中我们发现,此前手机银行APP已陆续下架智能投顾服务,6大行中农业银行“农银智投”、工商银行“AI投”、建设银行“龙智投”已暂停相关服务却仍然保存入口;同时,智能资产配置已经成为大行手机银行的基础配置,大多为依据客户财政状况、风险评估测试等信息提供对应资产配置建议,其中“四笔钱”模型成为资产配置服务中银行关注的迭代升级方向。

银行APP中的资产配置服务具体都是什么?各家对比有何区别?哪家体验更好、智能化水平更高?我们通过本次专项测试做了进一步测评。

测评结果显示,当前资产配置服务已成为大行手机银行中的基础配置,6家国有行均设置了此类服务。但从实际体验来看,建设银行、交通银行体现更优,通过资产诊断等资产配置服务可生成与用户风险品级或偏好相匹配的资产配置方案,且相关功能设置在相对明显的位置用户容易触达;中国银行、邮储银行提供的资产配置服务相对基础,但也能依据用户的风险品级及当前持仓情况等基础信息给出资产配置建议及产物推荐;工商银行、农业银行提供的资产配置服务相对简单,同时因为功能入口设置较深、推荐的理财产物类别有限或未提供完整资产配置优化方案等原因,在此项测评中得分略低于其他4家银行。

资产配置服务成基础配置

作为大行发展陪伴式财产管理服务的一个计谋,借助智能手段提供资产配置相关产物和服务,也为满足客户个性化、差别化理财需求提供了一套相对“普惠”的方案。根据此次测评的结果,6家国有行均设置了资产配置相关服务,但具体服务内容及设置略有区别。

测评结果显示,中国银行、工商银行、农业银行、邮储银行均以资产诊断或财产体检的方式提供此类服务。

从功能设置的入口来看,资产配置服务在各项功能的优先级中也略有差别,其中农业银行、工商银行入口较深。具体而言:

邮储银行、中国银行的财产体检及资产诊断功能均可在“投资理财”或“财产”板块中部快捷导航栏、总资产中直达,用户在正常使用中容易发现此功能的设置;

工商银行资产诊断功能设置在“财产”板块中部快捷导航图标左滑后的一栏及“我的”板块中“我的资产负债”下方,均不能在进入对应板块后直接看到;

农业银行设置的入口更深,需要点击“财产”板块中部快捷导航图标中的“全部”后下滑找到。

测评结果显示,农业银行APP的财产体检功能、工商银行APP的资产诊断功能设置均比力简单,基于客户风险评估及在其银行当前的资产等作出对应评估和建议。依据客户风险评估结果,可在此页面的推荐产物中购买对应的理产业品,而其提供的理产业品也主要以银行理财为主。

邮储银行和中国银行的资产配置功能在APP整体设置中优先级略高于另外两家银行,且在功能上也相对更优。邮储银行的财产体检功能出具陈诉后,在详情页中对应差别类别持仓配置推荐该类别下的可购买产物,且支持一键下单,对用户而言购买流程流畅,整体体验较好;中国银行资产诊断功能在基于本行资产的基础上,同时考虑了外行资产,可由用户自行填写以得到更准确的评估结果,在体验上优于只考虑本行资产的手机银行。

公开信息显示,中国银行在2022年优化了线上资产配置功能,服务于客户个性化产物需求;邮储银行同样依托财产管理系统构建资产配置数字化平台,场景规划包罗投资理财及保险保障规划等,据其披露的数据,2022年共计101.14万客户在其手机银行使用财产体检功能。

从实际体验来看,邮储银行财产体检功能将持仓资产划分为现金管理类、固定收益类、权益类、另类及其他四类,在“体检陈诉”中提到了以上四类分别对应日常开销的钱、稳健投资的钱、积极进取的钱、其他类别的钱,并对各类产物提出建议配比等。

中国银行的资产诊断功能同样设置了多个入口。其中一个入口设置在“中银惠投”功能中,其中除资产诊断外还包罗优选FOF、智能定投功能,提供分别对应基金和理产业品的差别服务。仅从资产诊断功能来看,整体在设置和体验上与邮储银行财产体检功能比力类似。

测评后发现,中国银行、工商银行、农业银行、邮储银行4家银行中此类资产配置功能大多基于客户自行填写的风险评估及在其银行当前的资产等做出对应的建议,功能相对基础,现阶段对用户资产配置的建议有限。除中行外其他3个平台均为基于本行资产给出资产配置建议,体验上更有利于偏重于在该行投资理财的客群,对其他客群而言不太友好。别的,这类功能近几年各大行陆续结构,提供的服务功能类似、创新不敷,也存在“为设置而设置”的问题。综合来看,上述4家银行提供的资产配置功能虽在细节上有差别,但总体均相对基础,仍有优化空间。

“四笔钱”模式成资产配置优化方向

在此次测评中我们发现,资产配置“四笔钱”日益成为资管机构接纳的一套方法论,在此框架下提供资产配置服务也成为当前手机银行功能优化的方向。

当前主流的“四笔钱”模型主张将投资资产划分为随时要用的钱、中短期投资的钱、恒久投资的钱以及养老的钱四笔,对应活钱管理、稳健理财、恒久理财、保险保障四类投资需求。

此次测评的6个银行APP中,建设银行已经上线“四笔钱”资产配置功能;邮储银行“财产体检”、中国银行“资产诊断”目前功能虽未明确提出,但基本也已经符合“四笔钱”的模式;工商银行相关人士对21世纪经济报道表现,今年将在新版本中优化资产配置功能,“四笔钱”成为其优化的方向。

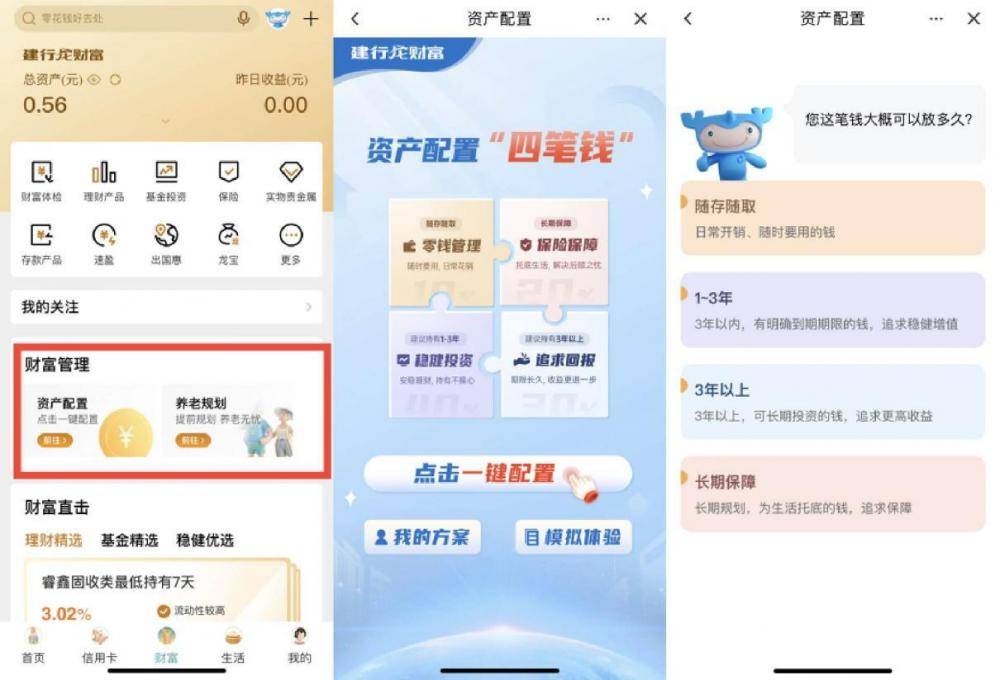

建设银行“财产”板块中,将资产配置和养老规划两项服务并列放置在中部显眼位置。点击资产配置服务后,即可在点击回答页面的4个问题后看到对应的资产配置方案,一键生成资产配置后,可以看到配置方案回测数据及历史体现数据,继续点击可进行对应的理产业品配置。

建设银行此前在财报中表现,将这项服务纳入为其财产管理中“普惠”的一环,通过“零钱管理、保险保障、稳健投资、追求回报”四笔钱精准识别客户需求,提供与之匹配的资产配置方案和财产管理产物。

但建设银行目前提供的方案中暂无定制方案可选,用户只能从差别类理产业品中自选产物,在“我的方案”中购买对应比例的理财。

整体来看,建设银行上线的基于“四笔钱”模式提供的资产配置功能,体验优于中行、工行、农行、邮储4家,成为六大行中当前唯一落地“四笔钱”理念的手机银行,且资产配置方案可在页面中自行配置购买,整体用户体验较好。从测评的情况来看,当前建设银行APP中的“四笔钱”资产配置功能能够为客户提供相对个性化的资产配置建议,具体投资的理财产物可由客户自主选择后一键下单,一定水平上优化了用户体验。当前在设置上预留了资产配置的定制功能但暂未上线,自选资产配置的方式尽管也可以像电商购物一样添加到购物车后下单,但与直接生成定制化方案相比,体验仍然有差距。

资产配置服务还有哪些可能的路径?

除了资产诊断、“四笔钱”资产配置等形式外,资产配置服务还有哪些可能的方向?此次测评中我们发现,交通银行在资产配置模型方面同样“另辟蹊径”,给予了用户富足的自主权。

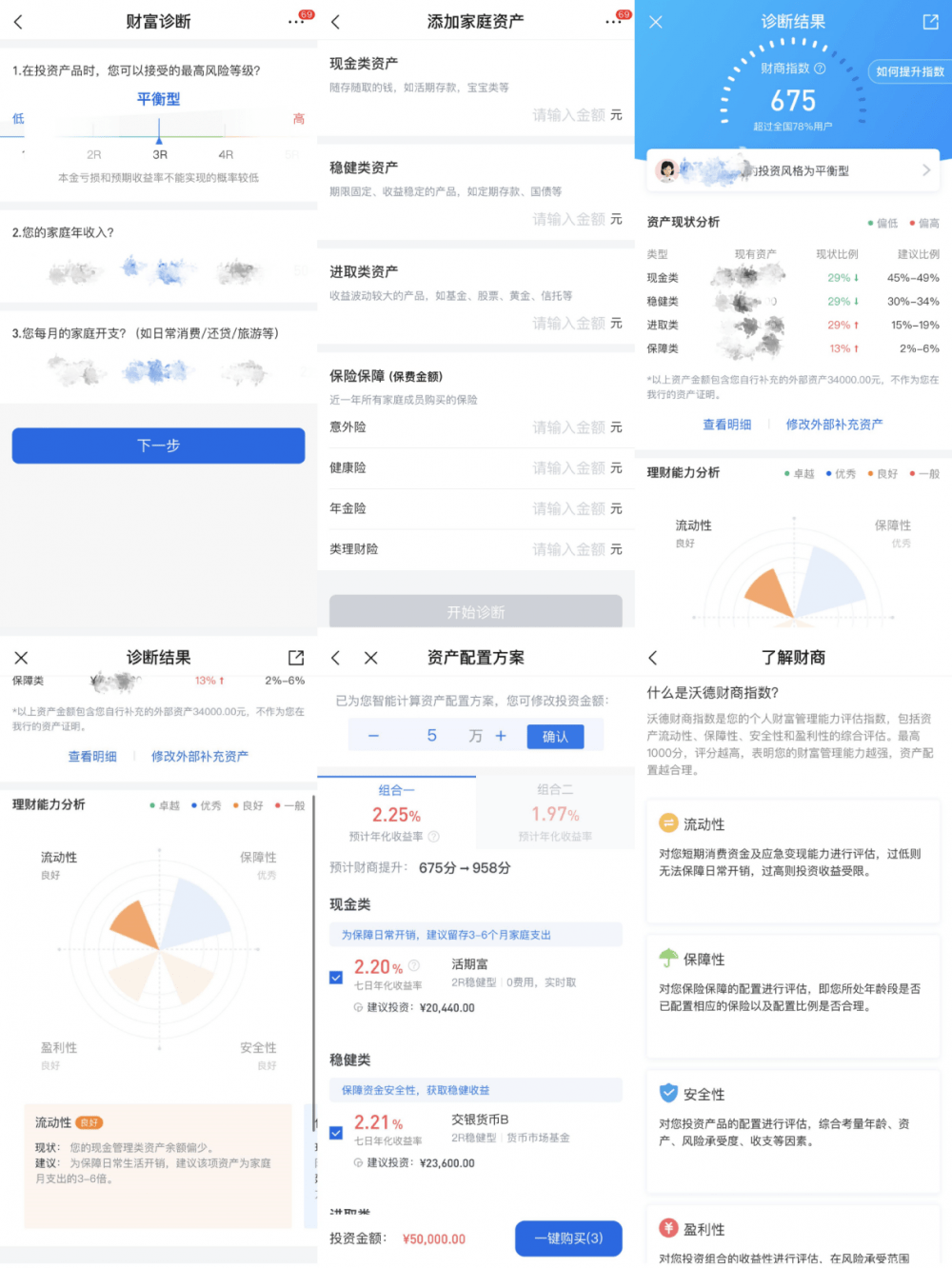

与其他几个根据当前持仓和风险问卷进行智能资产配置的方式相比,交通银行的财产诊断功能更多地依赖于用户自主填写资产状况后生成诊断结果,点击“优化资产配置”后系统会根据已有数据生成两个差别的资产配置方案,用户自主修改投资金额及勾选产物后即可一键购买或生存方案。别的,资产诊断结果中还设置了财商指数,与全国用户对比,下滑到页面最底端还设置了用户可能需要的如攒钱计划、养老计划等功能。

交通银行在资产配置服务方面给予了用户更多的自主权,与其他银行相比,更多地考虑了用户自身的投资理财需求,给出的结论较其他资产配置服务而言更具有实际的实操性和针对性。但与此同时,由于需要用户自行填写的数据维度较多,增加了用户实际操纵使用的流程和步调,相对来说对已经具有一定理财经验或对资产配置有一定概念的用户而言友好度更高。

在大行纷纷推进财产管理转型和数字化的当下,推出差别的智能功能及服务辅助用户进行资产管理也成为趋势。资产配置服务作为这类智能服务中的一个细分类别,一定水平上也反映了当前手机银行财产管理领域的智能化发展水平。整体来看,与基础的资产配置服务相比,建设银行的“四笔钱”资产配置服务和交通银行的财产诊断功能整体均体验较好,智能化水平也更高。随着转型的深入,手机银行还将提供哪些智能服务以优化用户体验?我们也将连续关注。

如果您对本测评感兴趣或有疑问,欢迎联系21资管小助手(zgyjy21)了解更多详情。

更多内容请下载21财经APP返回搜狐,检察更多

责任编辑: