凉菜专卖店 “紫燕百味鸡”正式登陆A股,市值89亿

“第一份卤菜配菜”就到这里了。

9月26日,上海紫燕食品股份有限公司(以下简称“紫燕食品”)正式在A股市场挂牌,发行价格15.15元/股。 截至当日收盘,其股价暴涨逾44%至21.82元/股,总市值达89亿元。

紫燕食品董事长钟怀军在上市致辞中表示:“紫燕食品致力于为消费者提供高品质、多元化的卤味食品。凭借出色的产品研发能力,建立了贯穿全流程的产品质量控制体系。凭借产业链的环节、强大的供应链体系和多元化的销售渠道,公司现已成为卤制品行业的领军品牌,也是快速崛起的中国品牌中最鲜明的时代缩影。”

川卤品牌33年,年营收30亿

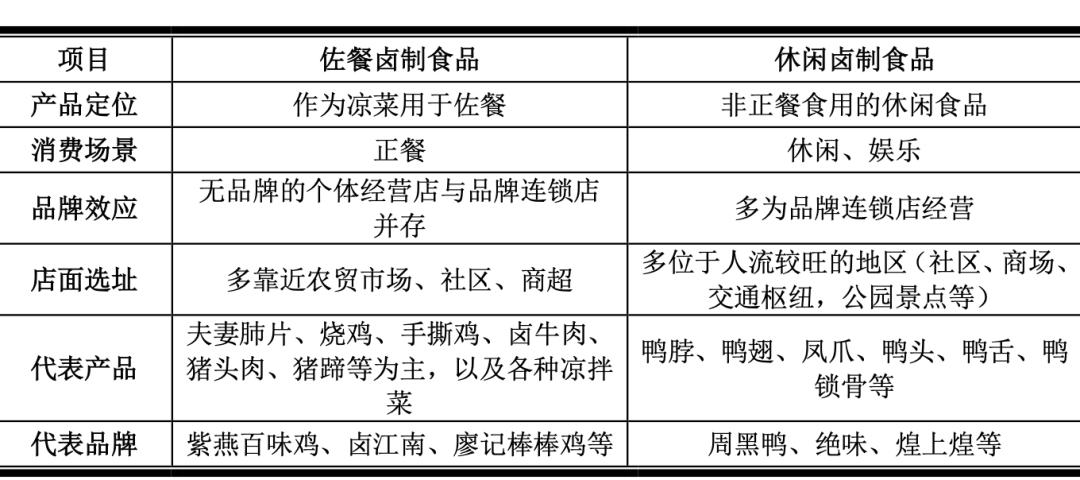

一般卤菜赛道细分为餐桌卤菜和休闲卤菜。 信达证券数据显示,2019年卤制品行业前五名占比不足5%,紫燕百味鸡以2.62%位居第一。 2020年,休闲卤制品行业前五名占据了20%的市场份额。 前三名分别是绝味鸭脖、周黑鸭、晃上晃。

虽然绝味鸭脖、周黑鸭、皇上皇推出时间较早,但从历史上看,紫燕食品才是前身。

1989年,紫燕食品创始人钟春发夫妇离开家乡乐山,前往江苏徐州经商。 他们发现,从8岁到80岁的老人都喜欢吃鸭子,但当时卖的鸭子远不如乐山甜皮鸭好吃。

于是钟春发夫妇在保持乐山甜皮鸭口味的同时,对徐州卤鸭进行了细微的改进。 很快,徐州街头出现了一家名为“中记油蒸鸭”的熟食店。 这就是“紫燕白味鸡”的前身。

眼看着家族生意越做越大,钟春发的儿子钟怀军辞去了教书的“铁饭碗”,接手了家族生意。 他将“中记油烫鸭”改名为“紫燕白味鸡”,寓意“紫气来自东方”。 ”、“燕子归巢”。

为了满足广大顾客的需求,紫燕又增加了夫妻妃片、白味鸡等川式卤味名品。 品类还涵盖家禽、水产品、蔬菜和豆制品。

在改变容貌的同时,紫烟也开始膨胀。 紫燕以其独特的口味,在盐水鸭之城南京独树一帜。 2000年,紫燕食品进入上海,并以上海为中心辐射华东地区; 2003年,紫燕进入华中市场,展开全国布局。

目前,紫燕食品以鸡、鸭、鹅、猪、牛肉、蔬菜、水产品、豆制品等为原料,结合独特配方和标准化工艺,以川卤口味为基础,融合五味粤湘鲁三地口味,打造百余种产品,包括招牌产品夫妻肥片、全禽、麻辣休闲系列等,涵盖川卤、油卤、鲜卤等十种特色卤味风味。卤水、贫卤、盐卤、白卤、酱卤、老卤、热卤、冷卤。

与绝味食品、周黑鸭、皇上皇的休闲属性不同,紫燕红烧食品更像是一道“餐桌上的菜”。 以家庭消费为主,门店主要分布在社区。

扩张和差异化战略很快得到了回报。 仅从门店数量来看,2020年后紫燕食品将超越皇上皇。

2018年至今,紫燕食品保持着每年新开1000家门店的扩张速度。 截至2022年8月2日,紫燕食品在全国拥有5300多家终端门店,产品覆盖20多个省、自治区、直辖市180多个城市。

紫燕食品副董事长桂久强在2019年明确表示,紫燕食品将效仿星巴克,每年新开1000家门店,到2025年达到1万家。

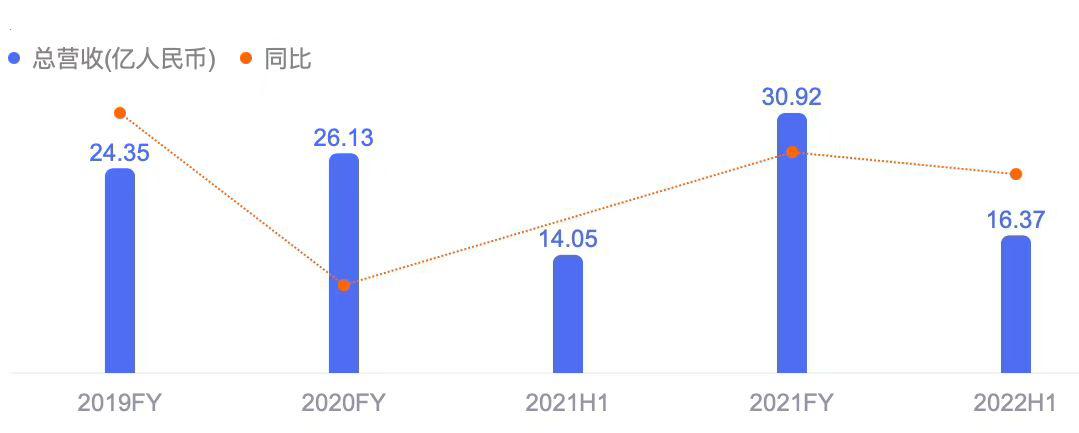

2019年至2021年,紫燕食品营收分别为24.35亿元、26.13亿元、30.92亿元,净利润分别为2.46亿元、3.58亿元、3.2亿元。 2022年上半年,紫燕食品营收同比增长16.52%至16.37亿元。

另外值得一提的是,紫燕食品是一家典型的家族企业。 截至招股说明书签署日,公司无控股股东。 紫燕食品的实际控制人为钟怀军、邓慧玲(钟怀军之妻)、钟勤川(钟怀军之子)、钟勤勤(钟怀军之女)、葛武超(钟怀军女婿)。 上述五人直接和间接合计持有公司85.98%的股份。 持有并控制公司88.58%的表决权,已签署一致行动协议,为公司共同实际控制人。

紫燕的管理层和经销商也与家族有着密切的关系。

公司组织架构显示,钟怀军女婿葛武超担任公司董事、总经理,儿子钟钦川担任公司品牌中心负责人; 钟怀军的妻子邓慧玲的娘家控制着南京、杭州、贵州、烟台等8个经销商公司。

卤菜“三国志”大变样

2012年皇上皇上市成为“卤菜第一股”后,卤制品行业进入繁荣发展期。 如今,二级市场上,绝味食品、皇上皇、周黑鸭的“三国杀”局面正在被紫燕食品改写。

《2021年卤制品行业消费趋势报告》显示,周黑鸭、绝味食品国内市场份额分别为5%、9%,皇上皇、紫燕食品各占3%左右的市场份额。

但在卤菜市场,紫燕食品自称“老大”。 招股书显示,2020年,紫燕食品在国内卤味食品市场零售端的份额约为1.48%-1.84%,在国内卤味食品行业前五品牌中排名第一。

经营模式方面,2016年,紫燕食品将直营加盟模式调整为“公司-经销商-终端加盟店-消费者”的两级销售网络。

截至2021年,紫燕食品前五名经销商贡献了公司当年营收的62.11%,平均单个经销商拥有门店约51家。 相比之下,绝味食品、周黑鸭、皇上皇主要采用一级加盟模式。 虽然全国门店较多,自负盈亏,但主要是公司直接管辖。

对于供应商过于集中的问题,紫燕食品表示,公司已经掌握了最根本的产品质量控制、研发和完善的供应链体系来实现业务扩张。 并且随着公司品牌影响力和行业地位不断提升,公司渠道管控能力不断加强,个别经销商的切换对公司影响较小。

值得一提的是,该分销模式下,公司分销商的实际控制人中有12名原紫燕食品员工。 这些员工在离职前大多是区域管理团队的核心成员。 其中,邓少斌、谢斌均为邓慧玲的亲属。

招股书显示,2018年至2021年上半年,公司对离职员工经销商的销售收入分别占营业收入的89.23%、86.61%、84.44%和79.58%。 报告期内,分销模式收入占比超过95%。 可以说,“自己家族”掌控着紫燕食品的营收。

受二级经销商模式影响,2022年上半年,紫燕食品营收16.37亿元,归属母公司净利润9331.94万元,下降27.16%。 对此,紫燕食品表示,净利润下降主要是受疫情和原材料增加影响。

从成本结构来看,紫燕原材料占主营业务成本80%以上,其中整鸡、牛肉、鸡爪、牛杂、猪蹄、猪耳朵等占主营业务成本50%以上。原材料采购总量。 因此,主要原材料价格波动将影响紫燕食品的毛利率和盈利能力。

相比之下,2022年上半年,绝味食品营收33.36亿元,同比增长6.11%,归属母公司净利润1.51亿元,同比下降达 68.57%。 其在中国大陆的门店总数为14,921家。

周黑鸭2022年上半年营收11.81亿元,同比下降18.71%。 归属于母公司净利润1837.7万元,同比下降91.99%。 线下门店总数达到3,160家,其中加盟店1,818家。

晃上晃2022年上半年营收11.82亿元,同比下降15.98%。 归属于母公司净利润7991.55万元,同比下降46.7%。 皇上皇门店数量为4024家。

招股书显示,2019年至2021年上半年,紫燕食品综合毛利率分别为25.46%、30.45%和27.09%,明显低于其他三家可比公司。 紫燕食品2021年毛利率为26.06%,同期周黑鸭、绝味食品、皇上皇毛利率分别为57.78%、31.68%、33%。

紫燕食品表示,毛利率水平低于同行业可比上市公司,且毛利率波动趋势与同行业有所不同。 该公司、皇上皇、绝味食品、周黑鸭均属于卤味食品行业,总体具有一定程度的可比性。 但公司在业务模式、销售渠道、产品定位等方面与同行业公司存在一定差异,导致公司毛利率发生变化。 情况与同行业存在差异。

周黑鸭业绩逐年下滑,绝味交出最差盈利报表凉菜专卖店,皇上皇营收和净利润双双下滑。 昔日的鸭王三巨头如今已成为三兄弟,市场格局也在发生变化。

江湖卤菜“鸭嘴”抢食

一方面,紫燕食品上市,另一方面,德州红烧鸡准备上市,这意味着A股红烧食品市场不再被“鸭子”垄断。

从产品结构来看,紫燕食品的产品营收较为均衡。 以2021年上半年为例,夫妻肺片、整禽、麻辣零食等生鲜产品分别实现收入4.23亿元、3.96亿元、1.89亿元、2.4亿元,占比3.045分别占主营业务收入的%。 %、28.51%、13.57%、17.24%。

德州红烧鸡更受欢迎的是其红烧鸡产品。 招股书显示,德州扒鸡2019年至2021年主营业务收入分别为6.82亿元、6.78亿元、7.16亿元。 同期,红烧鸡产品分别实现收入4.58亿元、4.38亿元、4.78亿元,占比分别为67.22%、64.66%、66.8%。

如今,休闲卤菜和餐桌卤菜各占卤菜市场的半壁江山。 数据显示,2021年餐具和休闲卤制品行业规模分别为1792亿元和1504亿元。 据Frost&预测,2025年卤制品行业市场规模预计将达到2799.32亿元。

然而,卤制品行业的市场相对分散。 到目前为止,仍存在大量市场份额被无品牌小型加工厂家所瓜分,规模以上生产企业数量相对较少的情况。 即使是紫燕食品,2020年其在卤味食品市场的零售份额也仅为2.82%。

曾投资紫燕食品的鸿章资本创始合伙人翁一诺表示:“卤制品是一个超级赛道,产品生命周期长,消费者粘性强,复购率高;目前行业竞争格局碎片化,尤其是卤制品行业。卤菜行业中,大部分都是区域性企业,未来进一步提高连锁率是大势所趋,规模化企业预计门店数量将超过1万家。”

从市场规模来看,《2021年中国卤制品行业研究报告》显示凉菜专卖店,2021年我国卤制品市场规模约为3296亿元,同比增长15%,预计将达到405.1 2023年将达亿元人民币。

大水,大鱼。 周黑鸭、绝味、黄上黄等老字号卤菜口味千百年不变,品类也比较单一。 与“老大哥”相比,新品牌更能捕捉新的消费趋势。 此外,新技术、新渠道、新资本也为新玩家提供了竞争和超越自我的机会。

近年来,卤制品行业处于升级过程中,一级市场对卤制品上瘾。 观潮新消费(ID:)据公开数据不完全统计,仅2021年就至少有12家“热焖”企业获得融资,包括聚花开、陆有友、生香亭、热焖时光等,金额较大。融资超亿元。

红烧食品的最终结局,目前还在线下。 门店越多、离消费者越近,就越能在激烈的竞争中脱颖而出。 艾媒咨询数据显示,74.7%的消费者选择购买并食用即食休闲卤制品,78.9%的消费者在购买餐桌卤制品时选择社区店。

千石创投冯卓成在投资聚花开卤菜时曾表示,卤菜市场增长空间巨大。 目前处于一超多强的竞争格局。 从中国城市人均卤菜店占有率来看,未来仍有很大的增长空间。 店铺扩建空间。

卤菜连锁化是必然趋势。 与休闲卤菜相比,社区卤菜的场地要求更低,用户群体更广泛,领域和场景的渗透力更强。 其规模可能是休闲卤菜市场的数倍。

另一个值得特别关注的变化是,红烧食品向零食化、快餐化的趋势越来越明显。 王小鹿、贪吃土匪等品牌把红烧肉做成零食,就连一只鸡爪也实现了数百亿的生意。

结论

卤菜历史悠久,品类丰富,但市场却十分分散。 长期以来,卤菜尤其是佐餐卤菜的经营者多为个体工商户,通过“路边摊”、“夫妻店”等方式经营,规模较小。的操作。

碎片化且不断变化的卤菜市场为新老品牌提供了无限可能。

一方面,中国的消费结构和消费偏好面临巨大迭代。 年轻一代成为消费主力,追求时尚、便捷、高性价比的产品。

另一方面,消费需求更加多元化,刺激行业产品改革创新。 互联网红利的结束、直播业务的洗牌、社区消费场景的快速崛起,都对快消品行业参与者重组渠道、灵活调整资源配置提出了要求。

周黑鸭、绝味、皇上皇在危机时刻求变。 紫燕食品、德州扒鸡上市,马朝朝、盛香亭、王小鹿等新兴品牌频频亮相。 竞争愈演愈烈,全球卤味暗流涌动。 谁是下一个“万店之王”?

本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。