如果王亚伟是“公募一哥”的名号就此打响

王亚伟还创下了一项几乎永远无法被超越的记录:六年内,同一产品两次获得冠军,一次获得亚军。

“华夏精选”以5年10倍回报成为中国公募基金史上第一只“10倍基金”。 王亚伟“公募集资第一人”的名声就此诞生,但随之而来的却是他靠重组股票盈利的质疑声。

尽管王亚伟毫不犹豫地说:“我关注重组股票,因为它是中国证券市场特定发展阶段的产物,蕴藏着很多投资机会,对此视而不见是不负责任的。”

徐翔还表示:“如果王亚伟是靠内幕消息成名的,市场上每天都有各种谣言,为什么其他人没有用这种方法成名呢?”

但备受争议的买入重组股的投资策略仍然给王亚伟带来了不小的压力。

2012年5月7日下午两点,王亚伟在北京金融街华夏基金总部召开辞职媒体见面会,同时宣布开始公转私。

王亚伟的离开引起了市场的广泛关注,但真正对华夏基金产生影响的还是范永红的动向。 因为华夏基金能够登上公募巅峰,靠的是范永红建立的一套机制和模式。

一个经常被忽视的事实是,王亚伟虽然是“中国市场精选”的最终决策者,但他的背后却站着整个公募基金行业最大的投研团队。

范永红对业绩的高度重视,让王亚伟在公司内部获得了更大的资源配置。

这种对表演的追求,也让王亚伟陷入了“人造明星”的争议之中。 有市场人士批评华夏基金利用多只基金拉高王亚伟每年三、四季度的年终业绩排名,拉高“华夏大盘精选”权重股股价,甚至“倒仓”为了他。

徐翔不以为然:“如果王亚伟是靠抬轿子出名的,为什么这么多年管理资产超千亿的基金公司没有造出一个王亚伟呢?”

就连华夏基金内部,也有人批评王亚伟的“明星光环”。 有人担心王亚伟的个人光环太过抢眼,会导致外界忽视公司自身的团队能力。

有一些光环是王亚伟本人可能不愿意戴的。 但公众对王亚伟辞职的反应已经证明,以王亚伟为销售品牌确实不利于华夏基金的长远发展。

没有前线战术

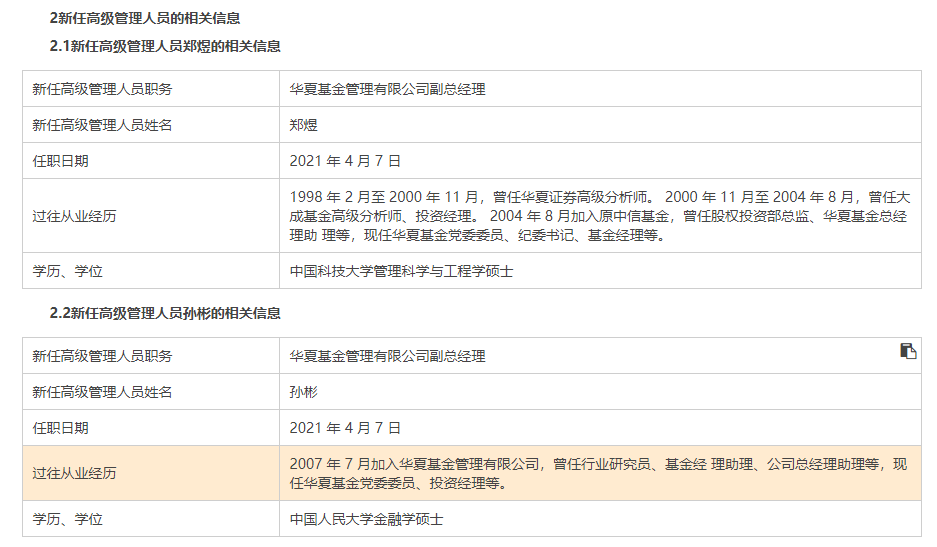

王亚伟发表辞职讲话的第二天,总经理范永红辞职并辞去副董事长职务。 7月7日,华夏基金发布公告称,原副总经理、代理总经理滕天明出任华夏基金总经理。

此时,人们最关心的是中华基金会在失去领军人物后如何填补这个巨大的“空缺”,是培养新的明星基金经理,还是另辟蹊径发展。

最终华夏基金选择了后者。 与业内大多数基金公司一样,其遵循的是“无锋战术”,依靠丰富的产品线取胜。

为此,华夏基金发行了多款创新型股权及固定收益产品。 尤其是在互联网金融领域的拓展上,华夏资管更是突飞猛进,如2013年的“百发”、“百赚”,以及2014年的“财富管理”。

但在这条路上,华夏基金并没有走在前面,因为天弘基金已经和余额宝一起成为了这个领域的绝对霸主。

相反,由于过度分心,华夏基金逐渐失去了原有的股权投资优势:业绩排名下降,基金管理人大量流失资金,最终甚至没能保住行业龙头的地位。

王亚伟离开后,华夏基金派出了由投资部总经理宫怀智、投资部副总经理谭奇组成的王牌团队,接手“华夏市场精选”和“华夏市场精选”两个产品。 《中国战略》。

不幸的是,这样的组合并没有阻止业绩排名的下滑。 在2012年和2013年的权益类产品前十排行榜中,我们没有发现华夏基金的产品。

在业绩排名下滑的同时,华夏基金也面临着大量基金经理流失的困境。

滕天明接任总经理时,被认为可以将范永红离职对华夏基金的影响降到最低。 但滕天明任职期间,董远兴、程海勇、胡建平等12名基金经理相继辞职华夏基金,华夏基金的投研团队日渐黯淡。

受多重因素影响,华夏基金部分产品规模也出现萎缩。 以“中国市场精选”为例。 2012年一季度末,基金份额为4.63亿股。 到第二季度末王亚伟辞职时,跌至3.58亿。 到第三季度末,再次下降至3.5亿。

与此同时华夏基金,机构投资者也选择了退出。 2011年年报数据显示,在“中国市场精选”中,机构投资者持有总份额57.96%。 截至2012年半报时,这一比例已下降至17.73%。

值得注意的是,2012年底,此前暂停订阅六年的《中国市场精选》重新开始订阅。 此举也被视为与该基金赎回规模缩减有关。

失去“中国资本市场精选”“大老虎”,意味着其他公司有机会赶超华夏基金。

2014年,天弘基金凭借余额宝跃居行业第一,华夏基金则让出时隔七年的行业老大地位。

2014年8月20日,华夏基金发布高管变动公告,宣布总经理滕天明正式辞职,总经理职务暂由董事长杨明辉接任。 此时,距滕天明接受华夏基金总经理一职仅两年零一个月。

角落里的致命人

滕天明上任时,业内流传着这样一个传闻:滕天明与华夏基金大股东中信证券(.SH)的协议是任期满一届,即三年。

滕天明的提前离职证实了外界猜测,其代理总经理可能只是一个过渡性安排,因为中信证券终于找到了合适的人选——唐晓东。

唐晓东,曾任证监会基金部副主任、国际部副主任,是证监会2009年从华尔街引进的高级金融人才。在美国工作20多年。 先后在荷兰银行、苏格兰皇家银行等机构担任高级职务。 凭借丰富的行业和监管经验以及广阔的国际视野,华夏基金大股东中信公司看中了这一点。

2014年8月,唐晓东应中信集团邀请加入华夏基金,担任监察长。 经过一年过渡期后,唐晓东调任华夏基金总经理职务。

2015年,华夏基金发行国内首只跟踪MSCI中国A股指数的ETF; 2016年7月,华夏基金与磐安资产管理公司()达成战略合作,推出华夏瑞盘系列资产管理计划; 2016年10月,华夏基金与国际领先的MOM/FOF管理人罗素投资展开战略合作。

此外,华夏基金在业内率先加入联合国责任投资原则(UNPRI),积极践行ESG投资,成为具有国际视野的公募基金公司。

在国际化方面,华夏基金确实不负众望,但在本土化方面受到的打击,对公司的品牌形象造成了不小的影响。

2016年12月中旬,市场传言某基金公司旗下货币基金爆仓,涉事基金公司需自掏腰包承担损失。 该传闻最终指向华夏基金。

尽管该公司立即否认了清算传闻,但在《财经》的报道中,接近华夏基金的人士表示,当时华夏基金称该事件为技术性破产,当时出现的风险不足以出售整个中国。

货币基金本应风险很低的投资产品,却遭遇了重大风险事件。 其背后的原因值得深思。

事实上,早在2011年,《金融时报》专栏作家阿娇就在一篇题为《不能低估货币市场基金》的文章中这样形容货币市场基金:“在任何谋杀悬疑电影中,我们都要面对那个无聊、闷闷不乐的男人角落里的人会注意;这个安静、不引人注目的人物有可能致命。”

如果唐晓东能早点看到这篇文章,也许2016年的货基地清算事件就不会发生。

此后,华夏基金因踩“神武二人组”而被推到舆论风口浪尖。

2017年之前,神雾环保(.SZ)和神雾节能(.SZ)一直是该基金的重仓。 然而,2017年三季度,有两只股票严重欺骗了机构。

一是7月10日,两只股票毫无征兆地跌停; 随后7月11日,两只股票继续下跌。 其中,神雾环保盘中一度跌幅超过8%。

这使得投资时频繁采取抱团策略、“猎杀”个股的华夏基金损失惨重,两天浮亏超3亿元。 因为当时两只股票的前十大流通股东中,华夏基金占据了4席,而在众多机构中,华夏基金持有两只股票的资金数量最多,市值也最大。

显然,唐晓东的日子并不好过。 他多次向身边的人坦言,自己压力很大。 这种压力一方面来自华夏基金的强势股东中信证券,另一方面也来自基金公司在日益激烈的竞争环境下转型的压力。

最终,他选择离开华夏基金。

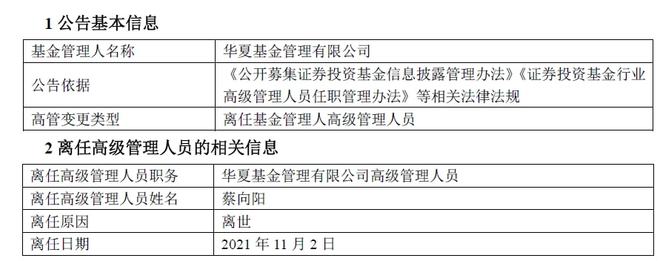

2018年4月28日凌晨,华夏基金发布高管变动公告。 总经理唐晓东因个人原因辞职。

唐晓东的突然离职让业界感到意外,因为就在一周前,唐晓东刚刚参加华夏基金主办的“掘金指数投资”峰会,并表示华夏基金未来将在三大领域发展ETF 。

ETF的开发成为华夏基金后续转型的重要一步,但这个重任最终落到了一位女性的肩上。

中文版

2018年5月18日,原分管市场工作的副总经理李一梅正式就任华夏基金总经理。

李一梅不仅拥有美国哈佛大学公共政策硕士学位和中国人民大学经济学硕士学位,还拥有多年的市场经验。 作为华夏基金资深人士,他于2001年8月加入公司,历任华夏基金副总经理、基金营销部总经理、营销总监、营销总监。

2018年是指数基金规模爆发的一年。 有着市场背景的她敏锐地意识到了这一变化,一上任就大展身手。

2018年下半年,华夏基金指数基金产品规模快速增长,从年中的648.88亿元增至年末的976.17亿元,增长50.44%。

统计显示,2018年全市场指数基金规模增幅仅接近40%。 也就是说,李一梅仅仅用了半年的时间就超额完成了全年目标。

这或许有运气的成分,但更重要的是,李一梅对指数基金有了更深入的了解。

2004年,华夏基金发行了国内第一只ETF——华夏上证50ETF。 当时业内了解ETF的人很少,普通投资者对ETF几乎一无所知。

做基金营销的人都知道,有数字和字母的基金不好卖,而中证上证50ETF既有数字又有字母,那就更难了。 她只能一个接一个的经纪人推销,常常一站就聊两个多小时。

早期的难忘记忆,让李一梅在担任华夏基金总经理后的所有公开演讲中,都或多或少地提到了她对ETF前景的看好。

本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。