上半年,54家快时尚新店开进这些购物中心

2022上半年,在消费个性化和品牌多样化的趋势下,以“快”和“时尚”著称的快时尚品牌,经历了一段艰难的时光。

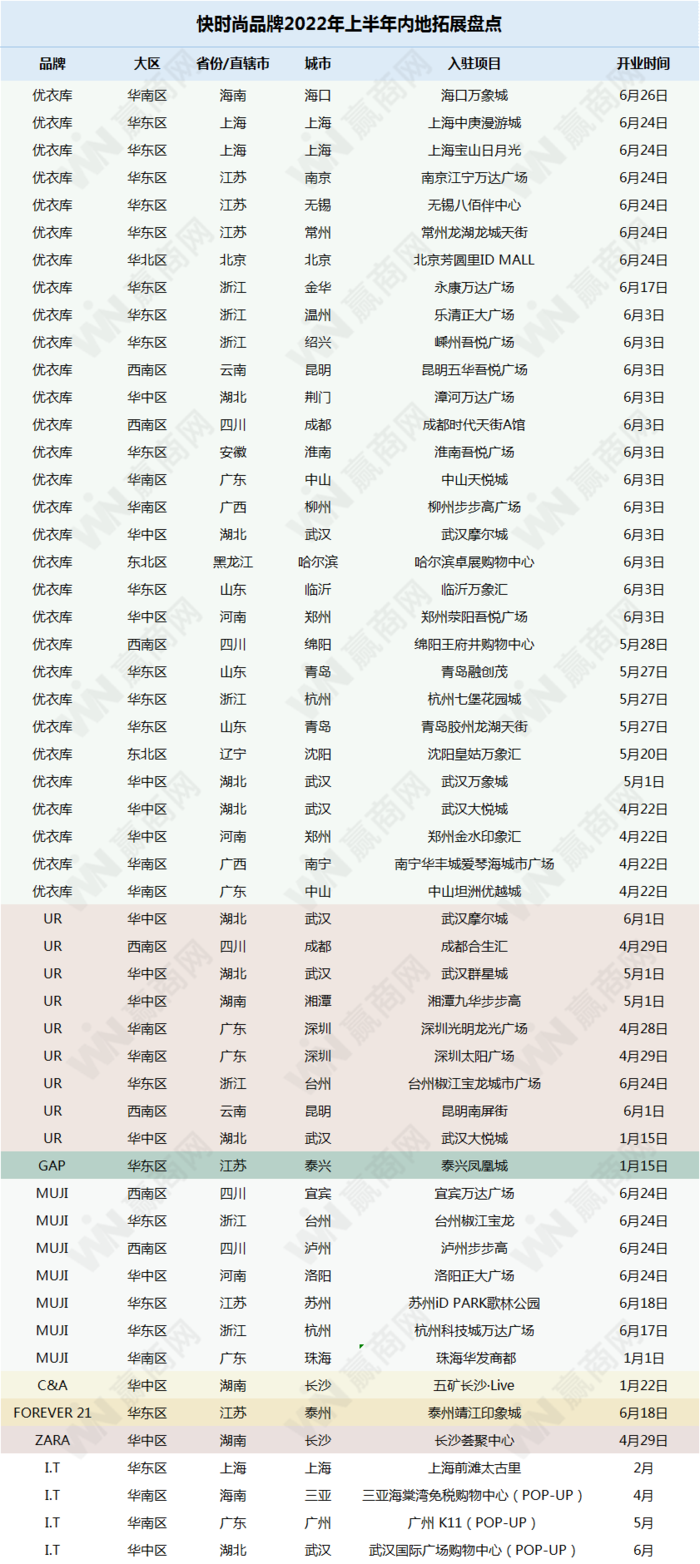

据赢商网不完全统计,2022上半年,包括优衣库、UR、MUJI、I.T、C&A、FOREVER 21、GAP、ZARA在内的8个快时尚品牌,在内地共新增54家门店(不含升级重装门店)。

与2021上半年126家相比,2022上半年开店量降幅达57%,与前6年数据相比,仅仅比疫情首年的2020年同期有所增长,而较疫情前则是大幅下降。

2022上半年快时尚品牌在中国内地拓店明显收缩,虽然疫情使得快时尚品牌在中国市场的生存和发展变得更加艰难,但快时尚品牌也在积极调整策略,以求突破。

01

优衣库以30家新店领跑,

FOREVER 21第三度回中国开店

2022年上半年,优衣库新增30家门店,是开店数量最多的快时尚品牌;紧随其后的是UR,以9家新店位列第二;MUJI和I.T居第三、第四,前者新开7家门店和后者新开4家门店;C&A、FOREVER 21、GAP、ZARA各开1家新店,其中FOREVER 21第三度重回中国,全国首家线下旗舰店于6月18日在江苏泰州靖江印象城正式开业。

从2016年至2022年间的拓展情况来看,日本品牌优衣库和MUJI每年拓店情况相对平稳,欧美品牌GAP、ZARA、C&A、H&M在疫情3年间,开店数量大幅下降至0~2家,其中:

优衣库数年来保持着较为稳定的拓店数量,2022年上半年新增加了30家门店,领跑同类品牌;

UR、MUJI开店数量均较去年上半年下降过半,而较前几年相比,浮动幅度较小;

C&A上半年新开1家门店,除去年上半年加速开店外,近7年拓店均维持在5家以下;

GAP近5年上半年拓店数量均超过10家,今年仅开出1家新店,主要归因于GAP集团正在向电商和非商场线下门店结合的商业模式转型。

H&M、MJstlye上半年没有开新店,而ZARA仅开设1家新店。

02

华东区域最受宠,

华中区域次之

从区域分布来看,2022年上半年快时尚品牌内地新店数量仍由华东区域领衔;华中区域、华南区域紧随其后;其余区域开店数量均在10家门店以下。

华东区域共吸引6个品牌加码布局,主要分布在江苏和浙江,共新增20家门店。其中,优衣库有13家,MUJI有3家,FOREVER 21、GAP、I.T、UR各开1 家。

其次是华中区域,同样吸引了6个品牌入驻,共14家新店,其中8家位于湖北,各有3家分别位于河南和湖南。

华南区域以10家门店紧跟华中区域之后,有4个品牌布局新店。其中,广东省有6家,海南和广西各有2家。从品牌分布来看,优衣库门店有5家,占比50%。

西南区域、东北区域、华北区域各新增7家、2家、1家门店。西南区域新店主要位于四川和云南,东北区域2家新店分布在沈阳、哈尔滨;华北区域一家门店位于北京。

03

商业准一线城市竞争最激烈,

武汉位居榜首

从城市商业线级分布来看,商业准一线城市是快时尚品牌优先选择项,2022上半年新增14家门店,占比26%;其次是商业三线城市,新增13家,占比24%。于城市来看,武汉有7家门店入驻,成为最受快时尚品牌欢迎的城市。

◎说明:城市商业线级是赢商大数据综合城市发展基础水平、商业发展规模、商业档次、商业人气及商业未来潜力等因素,对城市商业发展程度评估的等级性划分,共划分为六个等级。

商业一线城市新增拓店数量为9家,占比约17%。其中上海以3家门店居榜首,集合了2家优衣库和1家I.T,深圳以2家UR,成都以1家优衣库、1家UR并列第二。

商业准一线城市新增拓店数量13家。其中,武汉一家独大,吸纳了7家门店,郑州、杭州各有2家门店,是较受快时尚品牌欢迎的城市。

商业二线城市新增拓店数量10家,其中7家为优衣库。10家门店分布在无锡、常州、温州、昆明、哈尔滨、青岛、长沙7个城市。

商业三线城市新增拓店数量13家,其中有6家优衣库,3家MUJI。13家门店分别位于金华、中山、南宁、泰州、台州、珠海等10个城市。

商业四线城市、商业五线城市共有8家新店,分布于荆门、淮南、湘潭、宜宾、泸州等8个城市。

从上述数据可以看出,商业准一线城市、商业三线城市是快时尚重点布局的城市,其次是商业一线城市、商业二线城市。从开店数量最多的优衣库来看,商业准一线门店数量最多,达8家;其次商业二线城市、商业三线城市,各有7店门店。开店数量第二多的UR,则聚焦于商业一线城市和商业准一线城市,两者门店数量占比达67%。

04

连锁购物中心

日本快时尚品牌“最 爱”入驻

2022上半年,万达广场、吾悦广场、万象系、龙湖天街、步步高广场系列购物中心共吸纳了近半数量的优衣库和MUJI新店,成为日本快时尚品牌“最 爱”入驻的连锁购物中心。

具体来看,共有14家优衣库和3家MUJI入驻上述连锁购物中心。其中,有3家优衣库和2家MUJI入驻万达广场,4家优衣库入驻吾悦广场,各有3家优衣库入驻万象系购物中心及龙湖天街,有1家优衣库及1家MUJI门店入驻步步高广场。

05

渠道缩减,

快时尚品牌步入深度调整期

上半年快时尚品牌,除优衣库外,整体门店呈收缩趋势。疫情固然使得快时尚品牌在中国市场的生存和发展变得艰难,但回溯这些品牌近几年在中国市场的发展过程,撤店、缩减与退离是笼罩在快时尚行业的关键词。

事实上,自2016年起,快时尚品牌次第退出中国市场。英国高街品牌TOPSHOP和NewLook在2018年宣布撤出中国;Forever21在2019年4月宣布退出中国。

新冠疫情三年间,更多国际快时尚品牌步入深度调整期:

2020年3月,GAP旗下Old Navy宣布退出内地;

2020年9月,荷兰快时尚品牌C&A宣布正式出售其中国市场业务给私募股权公司中科通融;

2021年1月,Bershaka,Pull&Bear和Stradivarius关闭在中国所有实体门店。2022年7月31日起,三个品牌电商渠道关闭,标志着三个品牌全线退出中国市场。

仔细观察不难发现,主打低价的快时尚品牌,产品质量常被吐槽,且同质化十分严重。分析普遍认为,退出中国市场正是快时尚品牌转变战略布局的举措之一,而消费者的心态变化、流行趋势的变化和电商崛起,这三者则是促使它们调整策略的根本原因。

一方面,发达、便捷的电商平台能够提供更多物美价廉的服饰产品,快时尚品牌不再是优先之选;另一方面,随着千禧一代与Z世代成为中国的主力消费人群,他们愈发追求品质和个性化需求,而快时尚模式决定了品牌需要大批量复制时尚元素,这本身已与“个性”背道而驰,这注定了快时尚品牌难以有效打动多数中国年轻消费者。

快时尚渠道缩减与其行业特质、品牌低坪效等息息相关。据仲量联行报告显示,近几年快时尚品牌的店铺人气及营业额均在下降,店铺坪效不断降低。购物中心也囿于低坪效、长租期的快时尚门店带来的后果,对引入快时尚品牌的态度日渐谨慎。

06

转型求生:

发力中高端品牌线,加快下沉市场

当低价不再适合当前市场的竞争格局,为了寻求新的出路,快时尚品牌针对消费者喜好的变化调整策略,试图下沉渠道开辟新市场,发力中高端品牌线加快转型。

// 发力中高端品牌线,提高品牌溢价

纵观近几年快时尚品牌的发展历程,如今一个明显的趋势是,快时尚品牌正在摘掉“低价”标签,试图发力中高端品牌线:从过去以低价和速度取胜,转向依靠品质和设计,提高品牌溢价。

H&M旗下中高端品牌&OtherStories和ARKET在2021年高调进入中国。其中,产品价格段在500-1000元之间的&OtherStories,目前在上海和北京开出两家门店。涵盖从单价几十元的袜子到上千元的女装的另一个品牌ARKET,继去年9月在北京开设中国首家线下门店后,今年秋季将在上海和广州开设新门店。

Inditex集团近年开始对Zara门店进行改造,以在城市中心开设更多高规格旗舰店为目标,同时加快推出中高线品牌。去年9月份,Zara 推出了全新的高端品牌Zara Origins系列。今年三月初,Zara 品牌的高端产品线 Zara Studio 再推出 2022 春夏男女装系列,持续押注中高端市场。

// 调整渠道策略,探索下沉商业低线城市市场

除向中高端品牌线进军外,加快下沉商业低线城市市场也是快时尚头部品牌的渠道策略之一。随着万达广场、吾悦广场、步步高等连锁购物中心渠道下沉的趋势,优衣库、UR、MUJI、GAP等开始下沉至商业三、四、五线城市,进一步挖掘商业低线城市的消费潜力。

优衣库计划每年新开100家店,如今开店目标倾向重点布局商业三线城市,逐步向商业四线、五线城市下沉。5月27日至6月17日,优衣库宣布在中国大陆新开17家门店,进军浙江乐清、嵊州、永康,及湖北荆门、安徽淮南等商业三至五线城市。

MUJI 2021年发布中期计划表示,将从2024财年(截至2024年8月)开始每年在中国开设50家店,并将在门店较少的城市加速开店。今年上半年,MUJI进入商业三线城市台州、洛阳、珠海开设门店,同时向商业五线城市宜宾、泸州下沉。可见,MUJI正在加快开辟商业三至五线城市的新市场。

Forever 21去年8月就曾释放重启中国市场的信号,宣布进驻唯品会、拼多多,同时筹备天猫旗舰店和实体门店。今年6月,Forever 21三战中国瞄准下沉市场发力,首店落子商业三线城市江苏泰州。

近期,不少国际快时尚品牌母集团的财报显示其正在扭转颓势,但在中国市场明显承压。当下中国市场消费持续升级,迭代加速,众多国货、潮牌甚至小众服饰品牌快速兴起,让快时尚品牌竞争压力激增。面对激烈的市场竞争,快时尚品牌不仅需要顺应变化保持更新,更应寻求创新,打破快时尚模式本身的桎梏,才能有新突破。

上一篇:为什么街边服装店还没倒闭?