江南布衣100%退货“自救”,葫芦里卖的什么药?

冬季积压库存,春季上新推后,疫情下的服装行业危机重重。

近日,江南布衣写给集团经销商伙伴的一封公开信,在圈内迅速走红。鉴于疫情形势,其对旗下包括JNBY、CROQUIS(速写)、less、jnby by JNBY及POMME DE TERRE(蓬马)品牌的2020春季产品退货率调整为100%(“2020春特殊退货政策”)。

在信中,江南布衣明确要求,各方经销商提前退回部分款式的全部货品,并称正在考量针对其他货季产品的政策。

江南布衣为何敢喝下这口头啖汤?成了这个零售寒冬中,又一热议的话题。明面上,此举可阻止经销商“贱卖”存货,以维持江南布衣的品牌溢价。

当然,回收而来的货品,江南布衣可低价回馈给VIP客户。同时还可通过第三方线上平台、微信互动营销服务平台等其他渠道销售出去。

作为零售圈不可或缺的一份子,江南布衣所处的服饰行业亦有着天然脆弱性,“刹那间的永恒”在这里屡见不鲜,因为对手随时准备复制超越,甚至是取代。

于是乎,过往23年征途,“不为突发危机所困,在不确定性中寻找确定性”成了江南布衣一贯的穿越法则。

1. 产品过硬,ROE居A/H股上市服装公司前列

品牌、渠道是江南布衣商业王国的骨架,而产品才是其得以活灵活现的血肉。

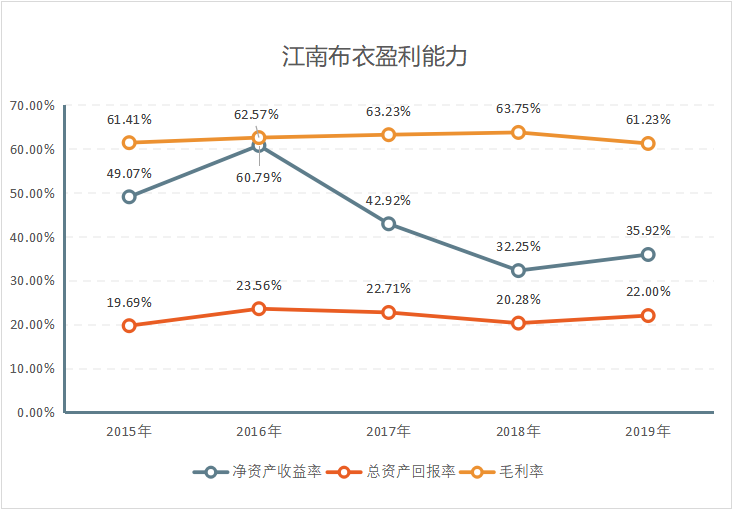

在wind筛选的A/H中上市服装公司中,江南布衣是ROE(净资产收益率)最高的公司之一,而ROE了反映企业的资本投资效率。

数据来源:Wind 制图:商业地产头条

拆解ROE构成,可看到,江南布衣的毛利率较高,映射的是产品设计带来的高定价权,即较强的品牌力带来了愿意为产品溢价买单的有品牌忠诚度的消费群体,因而盈利能力较强。

按照品牌类型,服装行业主要有设计师品牌、奢侈品牌、快时尚品牌和商业化品牌。与其他三类相比,设计师品牌具备三大核心要素:高辨识度、设计驱动、高客户粘性。

以江南布衣为例,服装基本上以本白、黑灰、褐色等纯色为主,材质以棉、麻、羊毛居多,辨识度高。

图片来源:江南布衣官网

2015年,江南布衣委托香港咨询公司CIC进行有关国内女装设计师品牌认知度的调查,在国内超过300个设计师品牌中,35.5%的受访者认为JNBY最独特最容易识别。

高设计范,是江南布衣能从竞争对手中脱颖而出的另一武器。从一个设计师逐步演化出一个稳定设计师团队,从而让其得以保持稳定性的同时具备拓展不同细分市场的能力,进一步打开集团的成长空间。

产品就位,待客来。为提高客户粘性,江南布衣打造了外界称呼为“核武器”的会员体系。虽模仿者众多,可能复制的少矣。

究其原因,会员是产品的延伸。过硬的产品,是一切的基础。没有源源不断的原创力,客户粘性无从谈起。

虽然近些年服饰行业中设计师品牌已有一定的市场容量,且具备发展潜力,但真正叫好又叫座的设计师品牌毕竟还是少数。

据CIC咨询报告统计,2013-2017年设计师品牌细分市场容量从18亿元增至44.9亿元,复合年增长率为25.7%,预计2018-2022年市场容量将从56.8亿元增至134.6亿元,复合年增长率为24.5%,远超过服装行业整体增长水平。

在设计与商业化落地之间,寻找到一个微妙的平衡,也是门技术活。

一方面,设计师一般缺乏品牌和渠道经营经验,同时由于运作成本较高,大部分独立设计师主要依靠口口相传或秀场活动来宣传,很难与市场进行无缝对接。

另一方面,独特风格的差异化定位,往往对应着小众的消费人群,在规模上相对容易受限,同时无法形成可以传承的体系。

为此,江南布衣不再局限于做“小部分人生意”,通过多品牌策略将风格理念延伸至更多人群,这也是其能够在国内设计师品牌中脱颖而出、逐步建立规模领先优势的关键。

2. 多品牌全渠道发力,会员贡献7成销售

江南布衣2016年赴港上市,往后三年(2017-2019财年)其营收收入分别为23.3亿元、28.6亿元、33.6亿元,对应净利润为3.3亿元、4.1亿元、4.8亿元。

稳而向上的成绩单,让江南布衣得到了资本市场青睐。2018年被选为恒生综合指数、恒生消费品制造及服务业指数、恒生港股通指数及若干其他指数成份股。

而这背后,离不开的是其模式与经营上的独到之处。

共享系统打通渠道库存,门店成交率提升

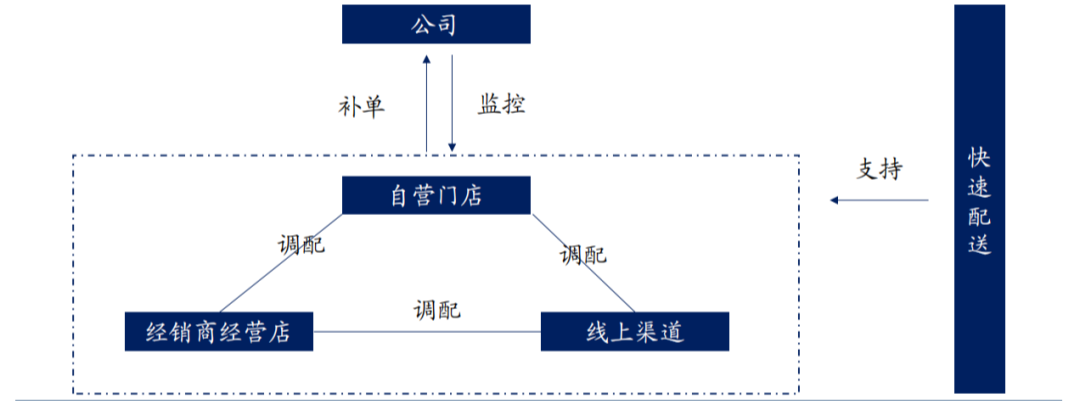

2014年3月,江南布衣正式推出存货共享及分配系统,通过存货监控、共享、配送有效降低门店断货概率,提高顾客购买的成功率。

总部补货、线上线下(包括直营店与经销商经营店)间的调配均已实现。

实时监控各门店各产品的库存情况,及时发现高需产品,提醒及时补货(监控);线上线下(包括自营与经销商经营店)间的存货共享调配;收到订单后,快速定位、订购并设定最优路线,将产品及时送至客户。

江南布衣存货共享及分配系统

图片来源:中信证券

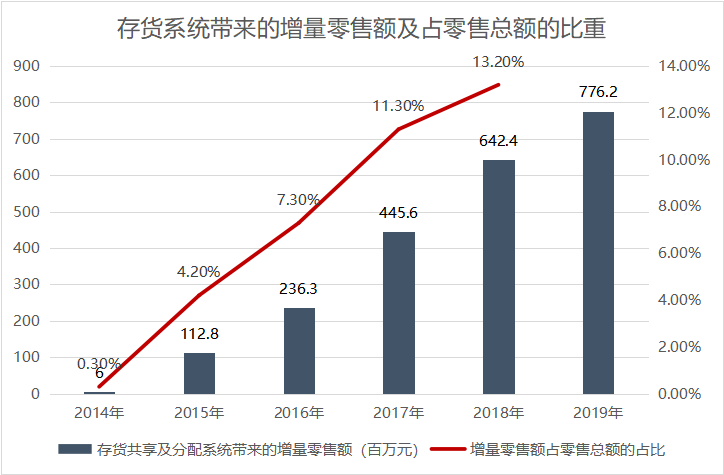

库存共享及分配系统的落地,带来了零售额快速增长。

2016财年,共享系统推动江南布衣零售额净增长2.36亿元,占零售总额的7.3%;2017上半财年,上述对应的数字分别为2.28亿元及11%。

数据来源:公司公告 制图:商业地产头条

多品牌战略,挖掘不同细分市场

于设计师品牌而言,营收增长的持续性同品牌定位存在着内在悖论,即单一品牌一旦出现规模泛化,就会削弱客户对品牌的忠诚度,进一步的限制营收规模。

为解决此悖论,江南布衣选择不断扩充品牌组合及产品品类。

2014至2017财年,集团营业收入从13.8亿元增长到23.3亿元,3年复合年增长率为19.0%,营业收入增长率逐年增加,主要得益于非JNBY品牌的加速增长。

按品牌孵化时间,江南布衣旗下品牌分为三大类:成熟品牌(JNBY);成长品牌(速写、jnby by JNBY、less);初生品牌(蓬马、JNBYHOME、REVERB、SAMO、LASO MIN SOLO、APN等)。

2018财年,公司成熟品牌、成长品牌及初生品牌占营收比重分别为 58.6%、40%及1.4%;2019财年则分别为56.0%、41.9%及2.1%。

以“粉丝效应”为主导,全渠道运营

作为设计师品牌,江南布衣和粉丝经济有着同样“以小见大”的商业逻辑。高客户粘性、高付费率是二者共性。

江南布衣的渠道平台(线下零售店、网上平台、微信互动营销服务平台),均围绕“设计+用户需求互动”及粉丝的有效转化而运转。

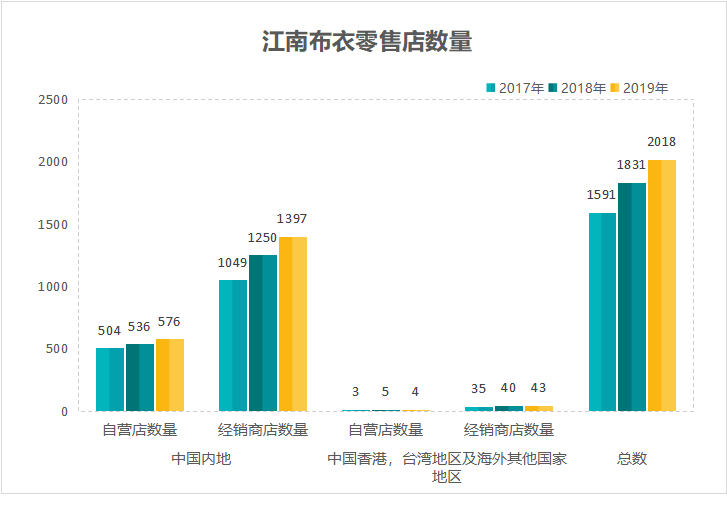

线下零售店提供穿衣体验,同时为了实现品牌一致性,江南布衣的自营店和经销商店的所有店铺设计及外观制定均有统一指引。

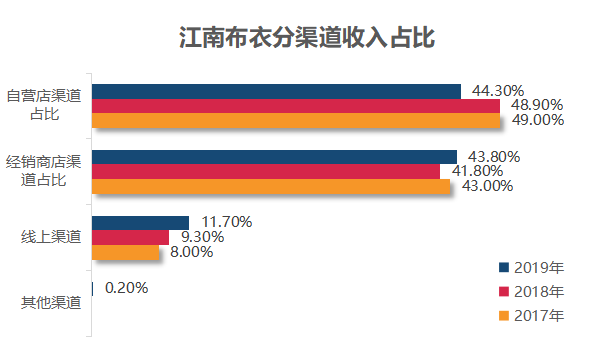

数据来源:企业财报 制图:商业地产头条

线下门店,盈利能力增长稳定。2019财年,自营门店和经销商门店实现营业收入为 14.89亿元及14.70亿元,同比增速分别为6.3%和22.8%。对应的毛利率也维持高水准,分别为70.9%和52.2%。

数据来源:企业财报 制图:商业地产头条

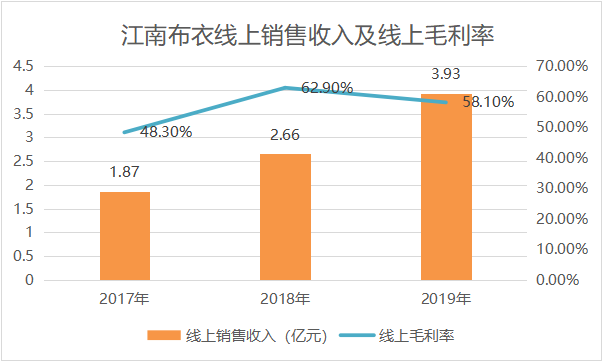

线上平台,主要集中在第三方网购平台(如天猫、京东、唯品会)。一开始,江南布衣第三方平台主要以“折扣售卖过季产品为主”,目前已实现线上线下产品同步,且增加了促销活动。

数据来源:企业财报 制图:商业地产头条

微信互动营销服务平台。江南布衣是国内较早利用微信体系,进行私域流量运营及会员管理的典范。

在这个渠道,其构建了集“会员管理”、“新品推送”、“用户数据分析”于一体的信息系统。较第三方线上平台,提供了粉丝用户同设计师的双向互动,为品牌需求定位提供了良性参考。

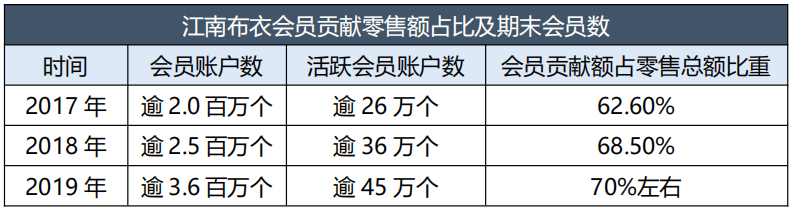

而截至2019年6月30日,江南布衣会员总数超360万。其中,微信会员超310万,会员销售占比约70%左右。会员系统的建立,是江南布衣“新零售”大业的基础。

数据来源:企业财报 制图:商业地产头条

2016-2019财年,江南布衣年消费金额超过5000元的粉丝人数节节攀高,分别为9万、11万、16万和20万。这20万具有旺盛消费力的粉丝,才是其核心消费者。

3. 服饰行业迷局,从“渠道为王”到“效率竞争”

即使没有疫情影响,弱市背景下,结构分化也会主导2020年中国服装行业局势。

这个阶段,服装公司已逐步由“渠道为王”转入到“效率竞争”。传统服装品牌外延开店的粗放增长方式,难以为继。

而同为“老大哥”的江南布衣,能在疫情危机下,基于精细化会员管理、全品牌全渠道灵活出击,不失为行业内的一道独特风景线。

设计团队化+品牌矩阵助增长,拥抱资本强化内功,打通渠道和会员,三句话浓缩了江南布衣23年“对抗不确定性”的经营智慧。

图片来源:江南布衣微信公众号

核心设计师的重要程度不言而喻,不断补充新鲜血液的设计师团队是品牌历久弥新的重要因素。

品牌矩阵,则拓宽品牌上下限。品牌矩阵的扩充一方面使自身的设计内涵得到丰富,另一方面也有利于品牌拓展当前市场、提高市场份额。

而资本力量的介入,则够让服饰品牌在供应链、营销、渠道等环节实现更有效的协同和更快的扩张。

虽说疫情之下,技术和管理能力相对薄弱服饰企业面临着退市洗牌风险,但也恰恰是一个它们重新审视“我是谁,要去哪,如何走”的机会。