2018年全球时尚品牌业绩总览 中国市场被频繁提及

在国际时尚奢侈品牌的规划中,中国市场已经拥有了不可替代的地位。

根据贝恩咨询发布的《2018全球奢侈品市场研究报告》,中国消费者正在推动全球经济增长,他们在全球的奢侈品消费中贡献了近33%的市场份额。贝恩预计到2025年,中国境外和境内奢侈品消费将会持平,这意味着品牌应该把精力放在中国内地市场的发展上。

近期,全球各大奢侈品、时尚品牌陆续公布了最新的业绩情况。其中,中国市场的增长被各大企业财报频繁提及。

美妆

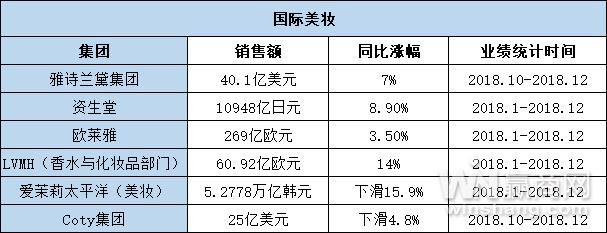

从销售额以及盈利情况看,高端美妆依旧增势强劲。

2018年全年,欧莱雅集团销售额达269亿欧元,同比增长3.5%。财报中提到,这是集团自2007年以来最大涨幅。集团旗下四大品牌 Lancôme(兰蔻)、Yves Saint Laurent (圣罗兰)、Giorgio Armani (乔治·阿玛尼)以及Kiehl’s(科颜氏)都实现两位数增长,兰蔻全年销售额更是突破了30亿欧元。

奢侈品集团LVMH去年无论是收入还是利润,都创下了新的纪录。其中,香水和化妆品部门收入增长14%至60.92亿欧元。

此外,受益于高端品牌业务推动,日本资生堂集团全年销售额达到1.09万亿日元,同比增长8.9%;净利润为614亿日元,同比大涨169.9%。

曾一口气买来宝洁40多个品牌的coty集团看上去似乎消化不良。在去年第四季度,该集团的销售额下滑不少。

随着出境游变得越来越普遍,旅游零售渠道成为国际美妆集团业绩的主要增长点。此外,亚洲市场的需求强势,中国买家为业绩增长作出了不容忽视的贡献。为迎合中国年轻消费者的喜好,各大美妆品牌大力投入发展电商渠道,并向数字化转型。

奢侈品、国际精品

2018年,LVMH集团销售额和利润都创下了新纪录。销售额约为468亿欧元,同比增长10%。亚洲地区(除日本外)销售额占集团总销售额29%,增速最快。

2018年,开云集团全年销售额为136.65亿欧元,同比增长26.3%,亚洲地区(除日本)可比增长34%,略低于北美市场。旗下最核心的奢侈品牌Gucci去年销售额首次突破80亿欧元大,成为LV有力的竞争对手。

爱马仕Hermes去年实现销售额59.66亿欧,同比增长7.5%。亚太地区(除日本)的销售增长主要受中国和南亚等国家推动。2018年10月,Hermes在中国、欧洲推出新的数字平台。

2018年,Prada集团销售额为31.42亿欧元,同比上涨3%,扭转2017年集团销售额下滑的态势。

Capri、Tapestry这两家轻奢集团近年来一直在通过收购高端品牌,试图建立高档的品牌形象、丰富产品线,更好地争夺对于时尚产品的定价权,然而多品牌战略却并未达到理想中的效果,业绩仍在逐渐下滑。

在截至2018年12月29日的第三财季内,Capri集团收入为14.4亿美元,几乎与2017年同期持平。其中,第三财季内,核心品牌Michael Kors销售额同比下跌4%至12.76亿美元。Jimmy Choo销售额大涨49.9%至1.62亿美元。

在截至2018年12月29日的第二财季内,Tapestry集团销售额为18亿美元,同比几乎持平。核心品牌Coach销售额增长2%至12.5亿美元,同店销售额增长1%;此前收购的Stuart Weitzman销售额增长3%至1.24亿美元。

Tiffany和潘多拉这两个时尚珠宝品牌有着截然不同的命运。

据Tiffany第四季度以及 2018财年业绩报告,在截至2019年1月31日的三个月内,公司全球净销售额同比下跌1%至13.2亿美元,净收益从去年同期6190万美元上涨至2.05亿美元。2018财年Tiffany全球净销售额同比上涨7%至44.4亿美元,可比销售额同比上涨4%。受益于较低的有效收入税率,公司净收益由2017财年的3.7亿美元升至5.86亿美元。

根据潘多拉Pandora2018财年第四季度及全年财报数据,在截至12月31日的三个月内,潘多拉销售额同比下跌7%至78.9亿丹麦克朗,全年可比收入总额下滑4%至228亿丹麦克朗约合34.84亿美元,这意味着潘多拉4年来终止双位数的增长并录得销售下滑,EBITDA利润率为32.5%,净利润则大跌12.5%至50.4亿丹麦克朗。

快时尚

根据财报及市场表现,大部分快时尚品牌都陷入了“业绩瓶颈”。

截至去年11月30日的2018财年内, H&M 集团销售总额为 2104 亿瑞典克朗(含增值税),按瑞典克朗计算增长 5%,按当地货币计算增长 3%。根据财报,H&M集团2017财年销售总额为2317.71亿瑞典克朗(含增值税),按当地货币计算增长3%。因此,在过去的一年中H&M 集团的销售增长情况并非全然乐观。不过,集团线上渠道增势明显。财报显示,集团线上渠道收入增长 22%,占集团总销售额的 14.5%。

2018年Inditex集团销售额受汇率波动影响仅录得3%的增幅至261亿欧元,净利润则同比上涨12%至34亿欧元。报告期内,集团旗下所有品牌和全球所有地区的业绩均有所增长,在线零售表现录得27%的显著增长。

在截至2月3日的第四季度内,Gap集团销售额同比下跌7%至46亿美元,低于分析师预计的47亿美元,毛利率为35.6%,净利润同比增长15%至2.76亿美元。其中,Old Navy销售额与上一年同期持平,Banana Republic下降1%,Gap品牌下跌5%。

相比之下,优衣库母公司迅销集团的日子要好过一些。在截至2018年11月30日的三个月内,迅销集团销售额同比增长4.45%至6444.66亿日元,毛利润同比增长2.44%至3248亿日元,净利润则同比减少6.45%至734.76亿日元。

运动休闲

截至2月28日的三个月内,耐克全球营收同比增长7%至96.1亿美元,与分析师预期基本相符,这是耐克近6个季度以来营收首次没有超出预期。大中华市场依然是耐克全球增速最快的区域,期内销售增长19%至15.9亿美元,剔除汇率影响,这一增速达到24%。2019财年前两季,大中华区的营收增幅分别为20%和26%。

整个2018财年,阿迪达斯营收同比增长8%至219亿欧元,净利润增长20%至17亿欧元。北美和亚太地区均收获15%的销售增速,其中,大中华全年增长23%。阿迪达斯全球CEO罗思德表示,“这是公司历史上表现最好的一年。”

在截至去年12月31日的第四季度内Puma销售额同比大涨17.9%至12.2亿欧元,毛利率为47.1%,净利润猛涨624.7%至1570万欧元。2018年全年,Puma销售额同比上涨12.4%至46亿欧元,净利润则大涨38%至1.87亿欧元,其中鞋履业务的销售额首次突破20亿欧元大关。从第四季度的数据看,区域市场方面,亚太地区以39%的销售增长率遥遥领先。

2018年,Under Armour销售额为51.93亿美元,同比增长4.1%,略高于2017年的3.1%,但净利润亏损。

2018年,Skechers销售额为46.42亿美元,同比增长12.5%,可比同店销售增长9.2%。至2018年底,Skechers在全球共有2998家店铺。

2018年Asics的销售额同比下滑3.4%,至3870亿日元,营业利润大跌46.3%,至105亿日元。据财报称,业绩下滑主要是受美国市场低迷影响,美国地区的销售额跌幅达15%。

2017年12月-2018年11月期间,Levi's的销售额为55.75亿美元,同比上涨14%,按恒定汇率上涨13%。亚洲地区销售额8.87亿美元,同比增长8%。

在截至12月29日的三个月内VF集团销售额同比增长8%至29亿美元,毛利率为52.2%,净利润为4.635亿美元,去年同期为净亏损9030万美元。核心品牌Vans依然是主要增长动力,期内该品牌销售额同比大涨25%,The North Face销售额则大涨16%,即将被剥离的牛仔品牌Lee和Wrangler的收入则延续下跌趋势,同比跌幅分别为2%和9%。