婴童行业新增长品类巡礼①|骆驼奶粉大潮背后的喜与忧

不断的地面轰炸让驼奶在母婴渠道的认知度迅速上升,线上线下市场消费规模半年时间增长数倍,来自市场的强劲需求将驼奶这个小众的奶粉品类打造成了行业黑马,今天笔者就来分析驼奶背后的机会和风险。

笔者团队采集的数据表明,自2017年来,全球驼奶产量总趋势在上升,全球骆驼约2000万峰,每年产奶540万吨,(仅占各类奶总产量的0.21%,而且多数被幼驼喝掉,人的消费仅占总产量的1/4。

从目前公开的行业报告上看,国际市场对驼奶的需求巨大,除非洲、阿拉比欧地区和中亚地区等驼奶传统消费地区外,欧洲也已允许驼奶及驼乳制品进口,美国也已开始骆驼养殖。驼奶及驼奶香皂等的生产销售,骆驼市场正向发达国家扩张。全球市场潜在价值100亿美元,目前索马里、苏丹、印度的驼奶产量居世界前三位,主产区和消费区严重不匹配,生产效率低下,导致目前驼奶产业整体规模较小,没有形成成熟的产业链。

中国驼奶市场产量常年保持在4万吨左右,仅占世界总产量的0.74%,国内市场上的骆驼奶主要产自新疆和内蒙,目前主流的消费群体已经从康复人士、老人、医务工作者等转移到大众类消费。

国内驼奶的发展大概经过以下几个阶段:

1.拓荒期(2010-2016),本阶段主要渠道是以会销渠道为主,品牌主要以单一渠道为导向的地方性小品牌为代表,品类规模较小;

2.导入期(2016-2018),本阶段主要渠道以主流电商渠道为主,部分微商渠道和拼购电商渠道为辅,同时开始进入到线下销渠道,部分品牌开始成长为头部品牌,品类原生品牌那拉乳业旗下“那拉丝醇”、西安“王牌驼”强势进入,品类规模进入快速增长;

3.上升期(2018-2019),本阶段主要渠道为主流电商渠道、拼购型电商渠道、会销渠道、线下实体渠道、团购渠道,大量新兴品牌涌现,品类进入洗牌的前期,新兴的品牌营销步调开始加快,如2019年成立的新疆金驼“驼宝”,甫进入市场即引入成熟的快销品牌营销方式,在市场上很快打开属于自己的声量;部分海外品牌如Camelicious、camelait销量增速加快,品类规模进入爆发期;

成熟期(2020至今),流通性渠道进入,品牌洗牌开始,聚焦于产品力、品牌力和渠道运营能力的综合性竞争开始,头部品牌愈加明显,品类规模进入震荡增长期。

在百度搜索结果中,近一年来,骆驼奶关键词结果数量新增116万个,其中那拉丝醇成为曝光量最高的品牌。

淘宝中相关品牌目前有那拉丝醇、驼宝、Camelicious、camelait、驼牧尔、驼能ABCpure+、URBETTER/尤爱倍特、Nuvitaa、TimaiaAiYa/阿尔·泰玛亚、一生美、BEINGMATE/贝因美、Laktino、骆甘霖、臻牧骑士、uyul/武优乐、丝路驼宝、Davondale、ALAIN/阿尔艾因、依巴特、一个故事、沙漠之神、源西域、CapriLac等数十个品牌,品类下的品牌集群已经形成。

从采集的信息分析,除主原料的配方特色之外,在各个品牌中宣传较多的特色成分如下:天然胰岛素、小分子结构、免疫活性蛋白因子、乳双歧杆菌、保加利亚双歧杆菌、嗜热链球菌、益生元、免疫球蛋白等,目前尚未有品牌主打全骆驼乳概念。

目前主流产品的零售价在200-600元之间,但600元以上的骆驼奶在线上的增速明显较快,目前主流骆驼奶的单克价在1.3-2元之间,整体价格较分散。

在产品规格上,目前主流产品规格在200-400克之间,以听装为主,各种规格的占比如下:

综合来看,骆驼奶价格进入下行阶段,但仍具备较高的溢价空间。

2010-2016年,骆驼奶突出其小众、礼品及功效性属性,产品单价高昂,长期克单价维持在2元/g以上的区间,2016-2019年,随着渠道的扩展和竞争的加剧,部分GB19644标准的骆驼奶零售价已经压制到1.5元/g以内,实际成交价已经压缩到了0.44元/g(拼多多部分品牌驼乳粉实际成交价格),部分DBS65标准产品零售价在2元/g左右,实际成交价格在0.98元/g。

未来随着竞争的加剧,驼乳粉的零售价格体系会出现稳步下行趋势,但相较于牦牛奶及绵羊奶,骆驼奶制品依然有较强的溢价空间。

产能制约因素

骆驼驯化方式依然比较原始,极大的影响了骆驼奶的产能。从短期内看,驼奶的产量无法实现快速提升,主要有以下原因:

1.挤骆驼奶的人必须与骆驼建立良好关系,且要让骆驼嗅到幼驼气味,才能挤奶;

2.驼奶不适合高温灭菌处理,不利于保鲜;

即使在肯尼亚这个驼奶产量居世界第5位的国家里,包装好的驼奶1升约合人民币48元以上,高价格也阻碍了产量的提升。

目前骆驼奶仅占各类奶总产量的0.21%,且骆驼奶主产品分布较散,没有形成产业集群。产业比重低,规模小也造成了产业的标准不统一,给行业的从业者带来了很大的困惑。

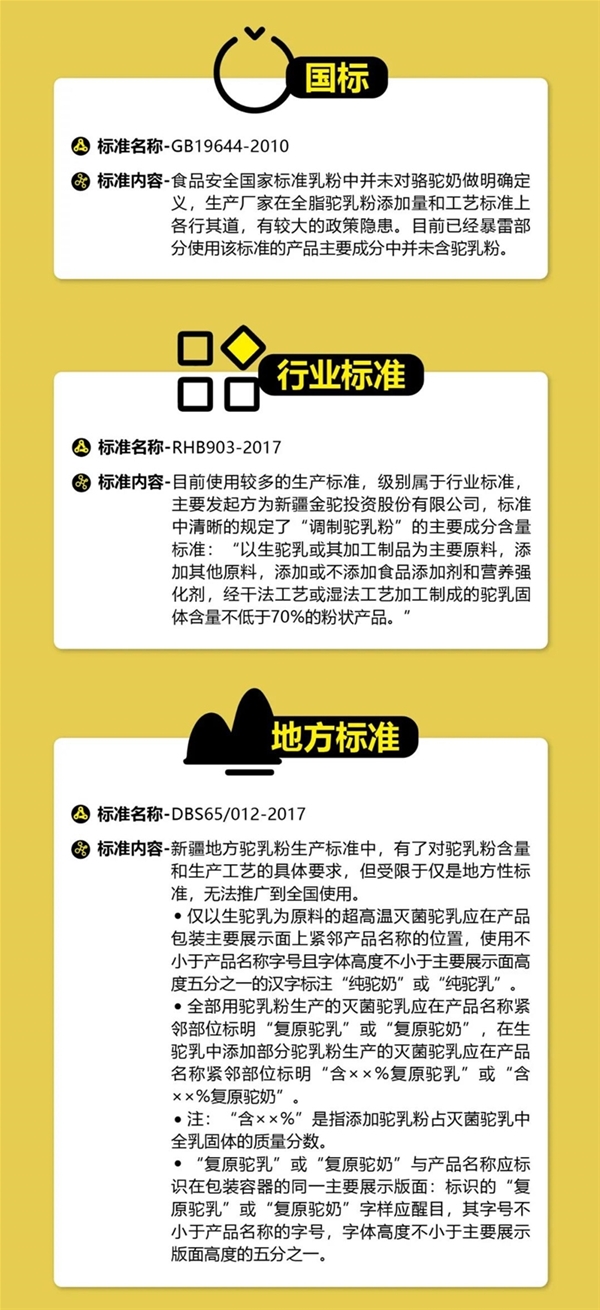

国家政策方面,产业标准不统一。目前使用较多的生产标准,均为行业标准或地方标准,无法推广到全国使用,食品安全国家标准乳粉中也并未对骆驼奶做明确定义,生产厂家在全脂驼乳粉添加量和工艺标准上各行其道,有较大的政策隐患。目前,已经暴雷部分产品主要成分中并未含驼乳粉。

海外骆驼奶品牌增速加快

以Camelicious、camelait、ALAIN代表的阿联酋品牌,本来籍籍无名,接着国内骆驼奶制品的热潮也成为市场的宠儿,随着跨境购的政策成熟及一带一路便利的物流,来自中亚、中东的骆驼奶品牌会越来越多出现在中国市场。

据悉,Camelicious正在试图开发骆驼奶的新产品系列。Camelicious现有骆驼3000头,而且计划扩张到3500头,其希望能成为骆驼养殖行业的第一大公司,并成为第一家使用全程一体自动化奶制品生产线的公司。

去年12月19日-12月20日,天猫国际“世界妙物日”再度开启,这场考验年轻人的味蕾和视野的营销也成功圈粉无数年轻人。在本次“世界妙物日”上,海外网红食品尽数集结,包括迪拜Patchi巧克力、阿联酋Camelait骆驼奶粉等,并带来了一组亮眼的销售成绩。相关统计数据显示,进口巧克力同比增速203%,迪拜Patchi巧克力高端礼盒近3500件。阿联酋Camelait骆驼奶粉作为全球最大的品牌之一,也计划为中国市场增加产能。

目前驼乳粉依然处于快速上升的阶段,其产品在儿童、女性及老人中有巨大的市场空间,也能满足母婴渠道拓宽家庭消费的需求,值得品牌商投入战略资源开发驼奶品类。

驼乳粉未来风险主要聚焦在:进口品牌开始发力、生产标准不统一、渠道的价格战、产品宣传的合规等环节,需要品牌商拉长战略视野,秉持行业操守,共同为驼乳粉的有序发展做出贡献。