张佳炜:1年期美国主权CDS违约概率约3.5%

张家伟 联系人

投资要点

·核心思想。 目前的一年期美国主权CDS意味着美国债务的违约概率约为3.5%。 在基线假设下,我们预计美国两党将在X日期之前达成协议,通过一项带有削减支出条件的法案,将债务上限提高1.5万亿美元。 2011年债务上限危机期间,市场以避险交易为主,美股、美债利率下跌,避险货币和黄金上涨。 目前,虽然预计债务上限危机最终不会导致美国国债大幅违约,但一旦债务危机过去,财政部预计将增加短期债券发行,存在短期债券发行量增加的风险。市场流动性将被财政部耗尽。

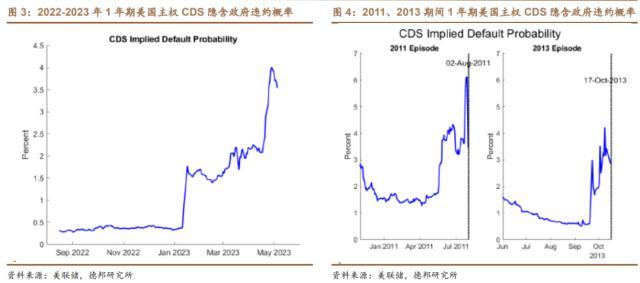

·技术帖子:1年期美国主权CDS意味着美债违约概率约为3.5%。 尽管目前的1年期美国主权CDS明显高于2011年和2013年期间80个基点的水平,但这并不对应于市场定价的较高违约风险。根据芝加哥联储工作文件,目前的CDS溢价来自更多来自①最便宜交割保证金价格处于较低水平; ②对美元汇率的悲观预期; ③投资者对利基细分市场的预期。 根据芝加哥联储的计算,目前美国政府一年期CDS的隐含违约概率约为3.5%,与2013年的违约概率相近,低于2011年6%的违约概率。

·本轮美国债务上限下调。 临近X日,两党在民主党“直接提高债务上限1.5万亿美元”还是共和党“额外削减4.8万亿美元支出”的问题上陷入僵局。 但根据历史经验,执政的民主党大概率会向反对党共和党妥协。 未知的是共和党的“阴谋”是否会有一定程度的妥协。 就 X-date 而言,目前看起来更像是一种厚尾风险。 在基线假设下,我们预计美国两党将在X日期之前达成协议,通过一项带有削减支出条件的法案,将债务上限提高1.5万亿美元。

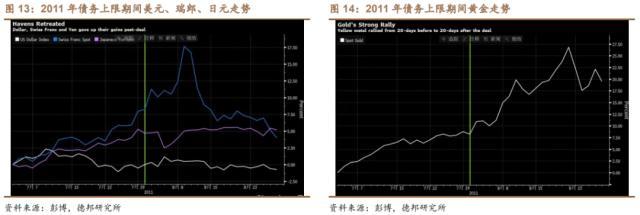

·债务上限危机对市场的影响:避险交易和流动性趋紧。 ①套期保值交易。 以2011年最典型的债务上限危机为例,可以看出,资产价格主要以避险交易为主,而债务上限上调后,避险市场依然存在“后遗症”,部分原因在于债务上限的影响。下调美国主权评级。 避险交易引发美股和美债利率下跌,避险货币和黄金上涨。 ②收紧流动性。 债务上限危机解决后,预计财政部将增加短期债券发行,导致TGA增加。 由于美联储向市场注入的净流动性等于总资产减去TGA和逆回购,这意味着假设美联储总QT保持不变,当TGA大幅上升时,存在银行准备金大幅流出的风险。 在相对悲观的情景下,TGA的增加导致银行准备金损失,即银行实体本身或银行体系负债方的客户成为购买美国国债的主要投资者。 在这种情况下,美联储向市场提供的净流动性可能会减少,流动性收紧将对资产价格造成压力。

·风险提示:双方在债务上限上调问题上持续僵持,美债未能及时筹集,触及X日,导致美国国债陷入技术性违约。

目录

一、美国债务上限危机的回顾与推演

1.1. 技术帖子:CDS 中的美国债务上限危机

1.2. 美国债务上限危机两轮代表性审议

1.3. 演绎本轮债务上限危机

2、债务上限危机将如何影响市场?

三、风险提示

文本

一、美国债务上限危机的回顾与推演

1917年之前,美国没有设定债务上限。 对于政府债务发行,国会要么授权特定贷款,要么允许财政部为特定目的发行债务,有时赋予财政部自由裁量权。 在此期间,国会通过批准发行数量和金额的立法法案,授权美国财政部发行每笔债券。 1917年,第一次世界大战期间,国会通过了《1917年第二自由债券法案》,设定了债务上限,允许财政部无需国会特别批准即可发行债券和承担其他债务,只要债务总额低于法定债务上限。

一方面,设定债务上限为美国政府筹集资金提供了便利。 财政部的发债并不需要国会一一批准。 但另一方面,这也使得债务上限被触及时很容易引发债务上限危机。 从历史上看,美国债务上限危机大体经历了三个阶段:

①政府债务已达上限,财政部无法提供新的净融资。 为了维持政府的运转,只能用非常规操作( )来维持政府的运转。

②非常规经营已达到极限,财政部依靠日常收入维持经营。 但由于美国政府常年赤字运作,日常收支普遍处于入不敷出的状态。

③美国政府债务违约。 真正的违约日期称为

从历史上看,尽管1979年美国国债曾出现过由支付系统导致的技术性违约,但从未因实际X日期被击中而发生过违约。 债务上限危机最终险些发生。

1.1.技术帖:CDS中的美国债务上限危机

据美国两党政策研究中心统计,2010年至2022年间,美国总共触发了7次债务上限,但都在触及X日期之前惊心动魄地上调或暂停,并没有出现真正的债务违约。 。 如图2所示,七次债务上限危机中,2011年、2013年和2021年的债务上限危机导致欧元计价的1年期美国主权CDS大幅增加,但2017年、2018年和2017年的债务上限危机导致欧元计价的1年期美国主权CDS大幅增加。 2019年,CDS并未大幅飙升。 其背后的原因是,2011年、2013年和2021年的债务上限危机都是在X日期之前几天甚至几小时内解决的,而2017年、2018年和2019年的债务上限危机是在X日期之前解决的。 date 几个月前解决了。 因此,类比本轮危机,2011年、2013年、2021年债务上限危机期间的资产价格走势更具参考意义。

当然,尽管当前1年期美国主权CDS明显高于2011年和2013年期间80个基点的水平,但这并不对应于市场定价的较高违约风险。根据芝加哥联储5月17日的工作文件;,当前CDS溢价更多来自于①最便宜的交割债券价格处于较低水平; ②对美元汇率的悲观预期; ③投资者对利基细分市场的预期。 根据芝加哥联储的计算,目前美国政府一年期CDS的隐含违约概率约为3.5%(图3),与2013年的违约概率相近,低于2017年6%的违约概率。 2011 年(图 4)。

首先,CDS可以通过实物交割的方式进行结算。 这里的实物是指期限不超过30年的信用实体的所有参考义务( ),普通投资者会选择最便宜的可交割债券(-to-bond)。 例如,如果美国政府违约,购买了CDS的投资者可以购买市场上最便宜的美国国债,并要求CDS发行人按面值购买。 目前最便宜的美国国债是30年期现货T 11405/15/50,由于美联储的紧缩政策,其价格从2020年中期的100一路下跌至最新的54(图5)。 从可行性来看,目前该债券的存量规模为730亿美元,而对应的1年期CDS存量规模为52亿美元。 即购买了CDS的投资者可以低价购买T 11405/15/。 50 并按面值出售给 CDS 发行人。 这也意味着市场交易所隐含的违约概率不仅受到CDS的影响,还受到最便宜的可交割债券价格的影响。

其次,一国的主权CDS不会以本国货币计价,因为主权债务违约也意味着该国货币失去信誉。 因此,市场上交易的1年期美国主权CDS大部分以欧元计价,这意味着以欧元计价的1年期美国主权CDS不仅考虑到了美国政府违约的预期,而且美元贬值的预期。 例如,伦敦帝国理工学院2015年的一篇论文发现,2012年欧债危机期间,以美元计价的意大利主权CDS比以欧元计价的意大利主权CDS高出90个基点。

最后,交易CDS需要一个门槛——即在交易前通过ISDA资质认证,这部分解释了为什么CDS股票规模小于美国国债市场。 因此,作为一个利基市场,CDS市场隐含的美国政府违约概率并不完全代表整个市场的观点,就像联邦基金期货市场交易者交易的隐含政策利率并不一定代表整个市场的观点一样。美联储。 加息和降息的预期是相同的(参见《加息50bps的可能性和影响——#3》)。

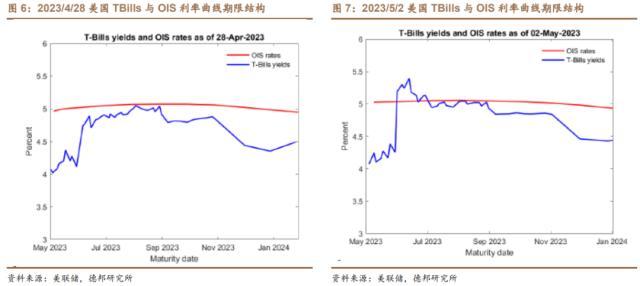

由于交割债券价格、汇率贬值预期以及市场利基的影响,CDS对美国政府债务上限的担忧存在偏差。 因此,短期美国国债收益率和OIS利率的期限结构可能是更好的代表。 当X日被美国财长反复“检查”或击中6月1日时,临近到期的美国国债收益率开始渗透OIS利率,并开始计入更多美国国债技术性违约的信用风险溢价。

此外,最新数据还显示(图8),6月1日到期的美国国债收益率已飙升至7%,明显高于1个月期和3个月期美国国债收益率。

1.2. 美国债务上限危机两轮代表性审议

2011年债务危机。 2011年美国债务危机是本世纪最严重的债务上限危机,主要是因为:①信用评级机构历史上首次下调美国政府信用评级; ② 提高债务上限的法案终于在X日过去几个小时前触发。

①提示债务上限已达到。 2011年1月6日,时任美国财长致函国会称,美国最新政府债务规模为13.95万亿美元,距离国会2010年2月设定的14.29万亿美元债务上限仅差3.35万亿美元。十亿美元的空间。 美国财政部预测,美国政府可能在当年3月31日至5月16日期间触及债务上限。 3月1日,财政部将该日期更新为4月15日至5月31日之间。

② 债务上限正式触及,非常规措施启动,预计X日期。 5月16日,财政部宣布债务上限已达,将启动非常行动维持政府运转,预计8月2日为X日。 在此期间,由于两院分歧(共和党控制众议院,民主党控制参议院),两党一直无法就提高债务上限的条款达成一致。 执政党民主党希望直接提高债务上限,而反对党共和党则认为提高债务上限需要以削减支出为条件。

③提高债务上限。 最终,在X日期前几个小时,两党终于达成协议,国会两院迅速通过了债务上限提高法案。 奥巴马总统签署后,债务上限危机告一段落。

2013年债务危机。 与2011年债务上限危机相比,2013年债务上限危机的影响相对温和。

①提示债务上限已达到。 2012年12月26日,时任美国财长致信国会表示,美国政府只剩下2000亿美元达到债务上限,并预测美国政府可能会在当年12月31日达到债务上限。

② 债务上限正式触及,非常规措施启动,预计X日期。 2012年12月31日,财政部宣布已达到债务上限,将启动非常行动以维持政府运转。 2013年1月14日,财政部预计非常措施将于当年2月中旬至3月初用尽。

③ 暂停债务上限。 2月4日,参议院通过众议院提出的HR325法案美国债务危机,暂停美国债务上限至5月19日。

④ 暂停期结束后,将再次启动非常措施。 随着债务上限暂停期结束,5月20日,美国财政部再次启动非常措施。 随后,财政部不断更新并推迟X日期的计算。 在此期间,同样由于国会两院分裂,两党始终无法就提高债务上限和年度预算达成一致。 财政部长卢 9 月 25 日的一封信显示,X 日期将不晚于 10 月 17 日。10 月 1 日,美国政府进入部分关闭状态,约 80 万名联邦雇员暂时休假。

⑤提高债务上限。 10月16日,参议院通过持续性决议——《2014年持续拨款法案》,为政府提供资金至2014年1月15日,并暂停债务上限至2014年2月7日,从而结束了2013年美国联邦政府关门和债务上限危机。

1.3. 演绎本轮债务上限危机

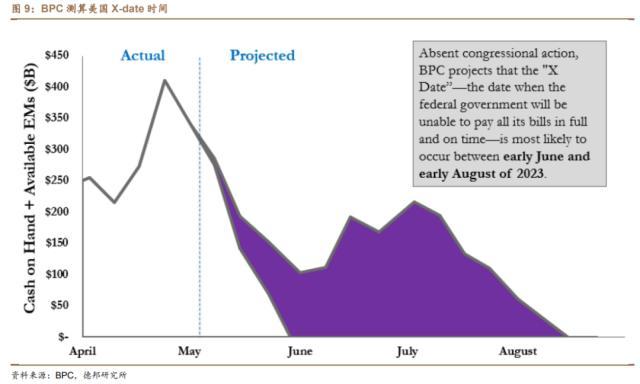

2023年1月13日,美国财长致信称,美国政府债务将于1月19日触及31.381万亿美元上限。1月19日,正式宣布美国已触及债务上限,预计暂停发债将持续至6月5日,期间将采取非常行动保障政府部门运转。 4月19日,众议院议长宣布《限制、储蓄和增长法案》,将债务上限提高1.5万亿美元,足以让政府运转到2024年3月31日,同时还规定大幅削减开支。 据 CBO 预测,该法案计划在未来 10 年内将联邦预算赤字减少约 4.8 万亿美元。 5 月 1 日,将 6 月 1 日更新为 X 日期的最早日期。 根据美国两党政策中心5月17日的计算(图8),X-date涵盖的日期范围为6月初至8月初。

根据历史经验,不难推断,达成拟议的《限制、储蓄和增长法案》表明,在其计划的未来10年4.8万亿支出削减中,拜登政府的学生贷款和能源税减免项目预计将分别减少 4600 亿美元和 5695 亿美元。 换句话说,如果民主党同意共和党的方案,相关利益集团就会失去选票。 相反,如果不能达成协议,X日期可能会在民主党总统领导下首次实现。

因此,临近X日期,两党就民主党“直接提高债务上限1.5万亿美元”还是共和党“额外削减4.8万亿美元支出”陷入僵局。 但根据历史经验,执政的民主党大概率会向反对党共和党妥协。 未知的是共和党的“阴谋”是否会有一定程度的妥协。 就 X-date 而言,目前看起来更像是一种厚尾风险。 在基线假设下,我们预计美国两党将在X日期之前达成协议,通过一项带有削减支出条件的法案,将债务上限提高1.5万亿美元。

2、债务上限危机将如何影响市场?

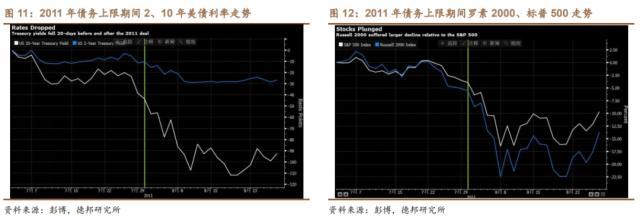

尽管历史上的债务上限危机从未真正触发X日,但随着时间的临近,债务上限危机对市场的影响也在加大。 近期,美国两党关于债务上限的谈判主导了市场情绪。 5月25日,惠誉表示将把美国“AAA”评级列入负面观察名单,并可能下调美国主权债务评级,但同时表示,美债违约概率很低。 这一消息很容易让人想起2011年债务上限危机期间美国政府信用评级被下调的典型风险事件。 2011年债务上限危机期间,资产价格主要交易于避险资产,债务上限上调后避险市场仍有“后遗症”,部分原因是美国主权评级下调的影响。

从图11-14可以看出,2011年债务上限危机期间,避险交易引发美股和美债利率下跌,避险货币和黄金上涨。

当然,一旦债务上限问题得到解决,预计财政部将立即重启大规模融资,而在高利率环境下,财政部大概率会采用短期策略,即即,利用短期融资。 根据美联储资产负债表最新数据,目前财政部TGA账户中仅有680亿美元,接近2021年债务上限期间580亿美元的上限。 根据最新的23季度再融资材料,美国财政部计划在第三季度和第四季度分别净增发行4780亿美元和5740亿美元的短期国债(图15)。 这意味着短期内,美国政府的TGA将快速增加,从而收紧市场流动性。

由于美联储向市场注入的净流动性等于总资产减去TGA和逆回购,这意味着假设美联储总QT保持不变,一旦TGA大幅上升,就存在银行准备金大幅流出的风险。 在相对乐观的情况下,大量发行短期国债可能会带来较高的收益率,吸引货币资金减持逆回购,转而购买短期国债。 在相对悲观的情景下,TGA的增加导致银行准备金损失,即银行实体本身或银行体系负债方的客户成为购买美国国债的主要投资者。 在这种情况下,美联储向市场提供的净流动性可能会减少,流动性收紧将对资产价格造成压力(图17)。

三、风险提示

双方在债务上限上调问题上持续僵持,美债未能及时筹集,触及X日期美国债务危机,导致美国国债陷入技术性违约。

本文摘自券商研究报告

本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。