美联储10年来首次加息终成定局,中国做好应对准备吗?

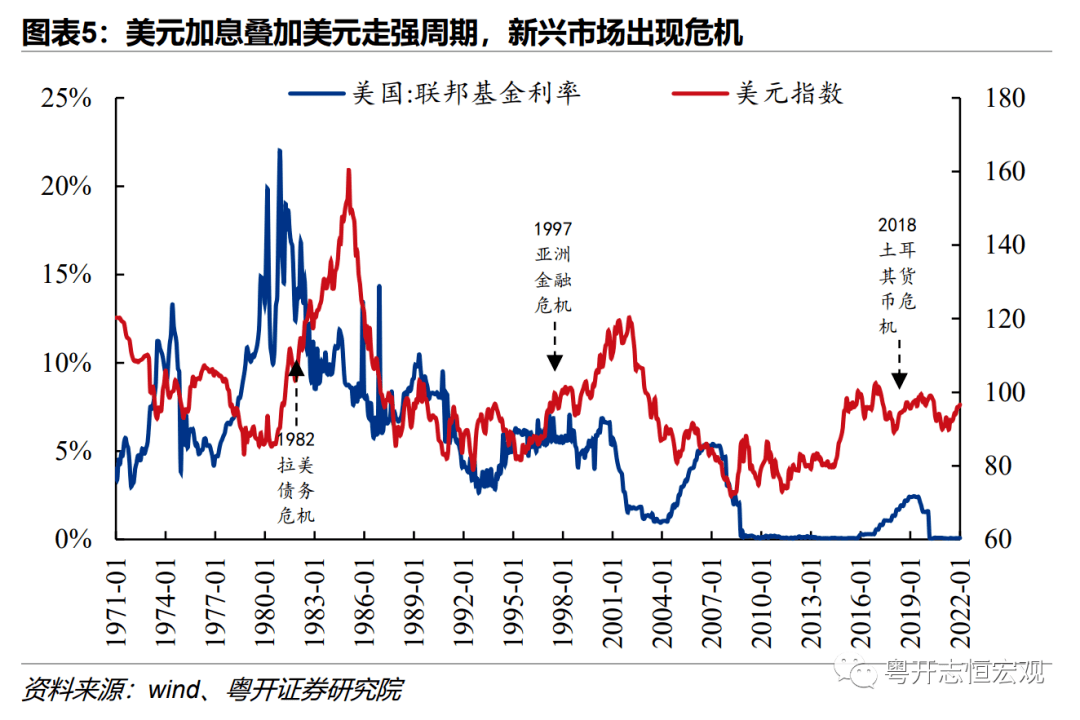

美国加息的举动长期以来被外界批评为“自私”。 相信此举将导致美元升值、大宗商品价格进一步下跌、新兴市场国家资本严重外流。 那么,中方准备好做出回应了吗? 专家认为,虽然美元升值会对人民币汇率和A股造成短期压力,但中国的货币和财政政策有足够的空间保持流动性,庞大的外汇储备足以对冲风险。 出口企业也将受益于美元升值。

但对于俄罗斯、巴西等外债高企、严重依赖资源出口的国家来说,未来可能更加艰难。

明年可能还会加息四次

为期两天的政策会议结束后,美联储今天凌晨正式宣布加息决定。 美联储官员表示,将从周四起加息0.25个百分点至0.25%-0.5%的区间,并将根据经济表现调整策略。

这是美联储自2006年6月以来首次加息。有分析认为,正是2004年至2006年的加息周期放大了美国次贷市场的风险,并导致了2008年的金融危机。

为应对金融危机,美联储自2008年底以来一直将联邦基金利率维持在接近零的超低水平。去年以来,美联储多次推迟加息。

美联储主席耶伦在宣布加息的新闻发布会上表示:“美联储的行动标志着超宽松时期的结束。”

耶伦表示,“这一行动意味着美联储为支持国家从大萧条以来最严重的金融危机中复苏而维持了近七年的特殊‘零利率’时期的结束。” 她表示目前的财务状况“来之不易”,但她并不完全满意。 她表示,经济将逐渐完全正常化,“通胀目前仍低于长期目标”。

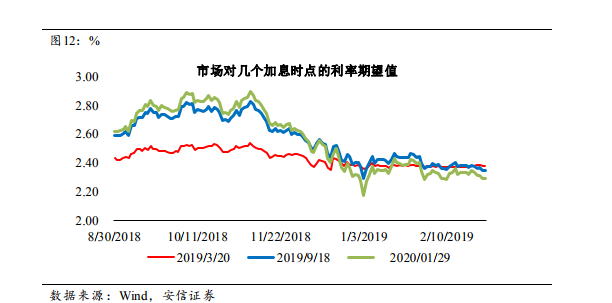

对17名美联储官员的调查还显示,美联储明年可能会再加息四次,每次加息0.25个百分点,后年同样加息四次中国降息应对美国加息,2018年这样的加息也有三四次。 官员预计基准利率将在2016年底小幅升至1.375%,2017年底升至2.375%,三年后升至3.25%。

一张图看懂对中国的影响

根据腾讯财经图表

引发危机的可能性低

市场对美联储本轮加息早有预期。 那么,本次加息是否会引发金融市场的震荡呢? 人民币汇率是否会因此承压? 是否会出现大规模资本外逃? 今天出版的《经济日报》对此作出了长篇解释。

据经济日报报道,目前多数市场人士认为,美联储加息是象征性的、试探性的,影响有限。 此外,市场对此次加息早有预期。 在就业和通胀逐步改善的条件下,美联储退出量化宽松、进入加息轨道是必然趋势。

“不过,相比之下,美联储加息会给新兴市场带来更大的压力。” 国泰君安首席经济学家林彩宜认为。

2015年以来,新兴市场国家经济整体表现远低于预期。 在此背景下,美国若加息,将对资本流出等方面造成较大压力,多国货币金融市场可能受到较大影响。 事实上,今年以来,美联储加息预期导致新兴市场资本流出压力明显加大。

与此同时,美联储加息将加剧大宗商品价格下行压力。 由于所有大宗商品均以美元计价,如果美元指数上涨,大宗商品价格下行压力将会加大。

业内专家表示,美联储加息确实会对新兴市场产生负面溢出效应,但本次加息不会引发金融危机。

“因为市场前期已经消化了大部分加息的影响。” 对外经济贸易大学校长助理丁志杰认为,今年9月,不少市场人士预期美联储加息。

加息预期形成后,引发不少新兴市场货币贬值,各国也推出一系列政策进行避险。 “应该说,有足够的时间来消化加息的影响,因此不会引起金融市场的地震,甚至引发金融危机。” 丁志杰说道。

从此,市场关注的焦点将从“何时加息”转向“加息多少、加息多快”。 目前有机构预测,未来美联储加息步伐将放缓,2016年最多加息3次。接下来,美联储加息是否比预期更快、力度更大,将成为影响市场的关键因素。

不会引发资本外逃

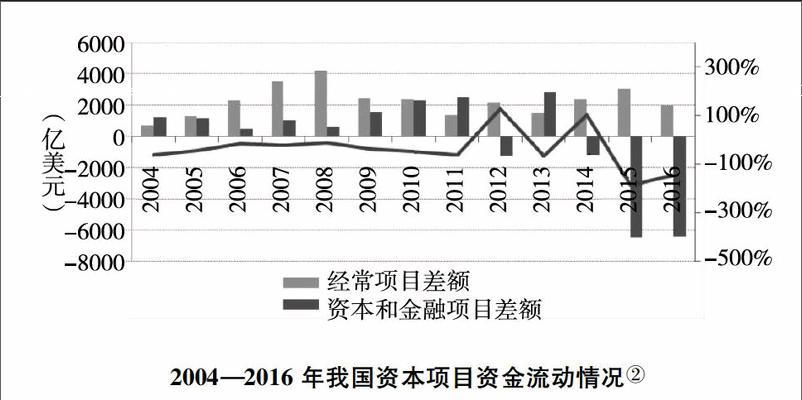

近期,我国公布的11月外汇储备和外汇占款数据均出现明显下降。 美联储加息后是否会引发我国跨境资本外逃?

“美元加息和强劲的美国经济相结合将使美国对国际资本更具吸引力。” 林彩衣表示,加上新兴市场增速放缓,部分资金将流出新兴市场,回流美国。

对于我国来说,美联储加息确实会导致资本流出压力加大,但不会引发资本外逃。 交通银行首席经济学家连平认为,未来一段时期,资本外流压力总体可控。 一方面,经济基本面较好。 虽然我国经济增长下行压力依然较大,但总体来看,“十三五”期间GDP更有可能在6.5%至7.5%区间运行,我国经济有能力保持中高速增长; 另一方面,我国的金融状况也比较好,金融体系总体运行比较平稳。 此外,我国长期为净外部债权国,截至2014年底,外债占GDP比重不足10%,远低于20%的国际警戒线。

此次加息是否会导致人民币汇率贬值预期上升,从而增加资本外流动力? 理论上,美国加息后,我国短期内可能面临资本外流压力,进而带来汇率贬值压力。 汇率贬值可能进一步促进资本外流。

从目前实际情况来看,丁志杰认为,12月以来中国降息应对美国加息,人民币汇率弱势,已经吸收了更多加息的影响。 短期内不会造成恐慌或贬值出现大的波动。 更重要的是,我国资本项目尚未完全开放,资本流入和流出相对可控,对国内市场的实际影响不会很明显。 此外,我国仍实行有管理的浮动汇率制度。 因此,加息可能会带来一定的贬值压力,但人民币汇率仍有能力在合理均衡水平上保持基本稳定。

充足的政策应对空间

“我国有能力应对美联储加息的影响。” 连平强调,无论是从外汇储备、货币政策还是财政政策空间来看,我国都有足够的信心应对加息的影响。

我国外汇储备仍居世界第一。 截至今年11月底,我国外汇储备34382.84亿美元,具有较强的避险能力。 同时,我国的金融体系以银行为主导。 大银行实力比较强,整个银行体系抗风险能力较强。 这也有利于我国抵御外部风险、维护金融市场的稳定。

货币和财政政策也有充足的空间。 连平表示,目前我国存款准备金率仍处于较高水平,仍有足够的下调空间。 一旦美联储加息后出现资本外流,降低存款准备金率可以释放充足的流动性对冲风险。 从财政状况看,我国政府债务占GDP的比重约为53%,远好于发达国家。 2015年财政赤字计划1.62万亿元左右。 下一步,财政赤字仍有进一步扩大的空间,结构性减税力度也有望进一步增强。 “2016年财政赤字率可扩大至2.8%至3%之间。同时,加大对小微企业等薄弱环节的结构性减税力度,用更有力的财政政策为开局做好准备。” “十三五”规划,一场战役。” 连平说道。

在经济平稳运行的前提下,我国将进一步深化改革。 但在全球货币政策分化的背景下,连平认为,金融改革必须更加谨慎推进,特别是在资本项目开放问题上。 当前,利率市场化和资本项目开放已到关键阶段。 “十三五”期间,改革的影响将更加深刻地体现。 未来,不仅要积极主动改革,还要考虑到资本流动增加带来的越来越复杂的因素,确保改革更加平稳有序地进行。

本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。