重磅!2000亿芯片巨头即将登陆A股(附最新IPO排队名单)

原标题:重磅!2000亿芯片巨头,即将登陆A股(附最新IPO排队名单)

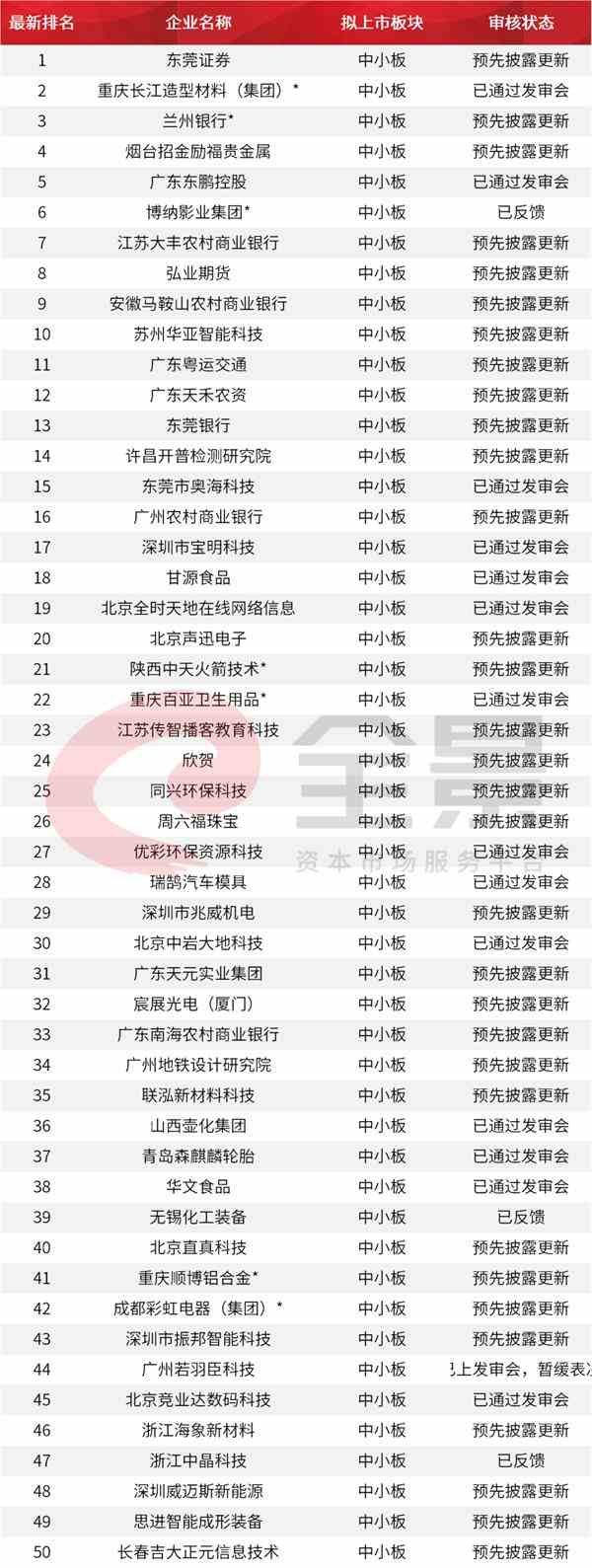

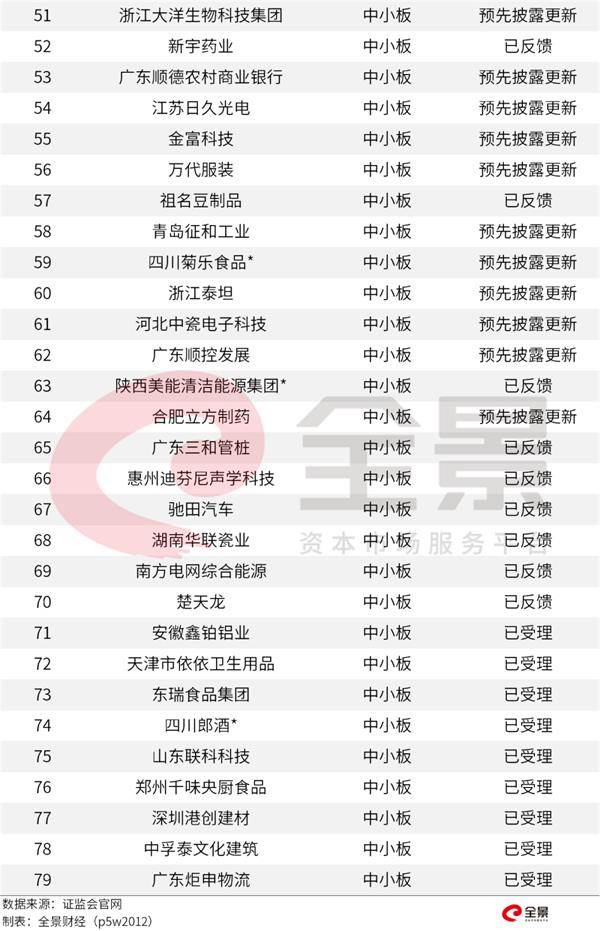

摘要 【重磅!2000亿芯片巨头即将登陆A股(附最新IPO排队名单)】6月19日,据证监会披露的最新IPO排队企业名单显示,截至到2020年6月18日,IPO排队企业数量为242家(不含科创板、创业板),其中主板163家、中小板79家。6月19日,据证监会披露的最新IPO排队企业名单显示,截至到2020年6月18日,IPO排队企业数量为242家(不含科创板、创业板),其中主板163家、中小板79家。

同日,证监会核准了5家企业的IPO批文,分别为:同庆楼餐饮股份有限公司,厦门力鼎光电股份有限公司,洛阳新强联回转支承股份有限公司,北京交大思诺科技股份有限公司,四会富仕电子科技股份有限公司,均未披露筹资金额。

截至目前,2020年发审委原定审核85家IPO企业,79家获通过,1家被否,2家暂缓表决,3家取消审核,通过率为92.94%。

在科创板方面,2020年上市委原定审核70家科创板IPO企业,68家获通过,2家取消审议,通过率为97.14%。

中芯国际IPO火速过会,再刷新A股纪录

6月19日,上交所网站披露,

2020年5月5日,中芯国际宣布将于科创板IPO。公司的上市申请于6月1日获得上交所受理,6月4日进入问询环节,3天问询、针对上交所提出的6大类总计29个问题,公司仅用时4天,即在6月7日晚间便交出了首轮问询的答卷,刷新科创板审核过程中首轮答复的最快纪录。

中芯国际从交易所受理到通过共19天,创下了科创板最快上会记录,刷新京沪高铁此前创下的23天过会纪录。

同时,中芯国际200亿元的拟募资额,也刷新了科创板公司的新高。此前的科创板“募资王”为中国通号,IPO募资金额为105亿元。

此外,中芯国际还成功摘得科创板首家“A+H”红筹企业头衔,招股书显示,本次在科创板上市的中芯国际,法律主体注册地为开曼群岛,为在香港联交所上市的红筹企业。

据了解,中芯国际是中国内地规模最大、技术最先进的集成电路芯片制造企业,号称“国产芯片之光”。其主要业务是根据客户本身或第三者的集成电路设计为客户制造集成电路芯片。

根据IC Insights公布的2018年纯晶圆代工行业全球市场销售额排名,中芯国际位居全球第四位,在中国大陆企业中排名第一,具备浓厚的科创板属性及产业战略地位。

2017-2019年,中芯国际的研发费用分别为35.76亿元、44.71亿元、47.44亿元,呈连续增长趋势,三年累积投入金额达127.91亿元,研发投入较高。较高的研发投入推动中芯国际快速实现技术突破,以及先进工艺的产品量产。

招股书显示,中芯国际此次200亿融资计划投入12英寸芯片SN1项目(80亿元),先进及成熟工艺研发项目储备资金(40亿元)和补充流动资金(80亿元)。

“12英寸芯片SN1项目”是中芯国际第一条FinFET工艺生产线,承接公司为中芯南方,该项目规划月产能 3.5 万片,已建设月产能6000片,是中芯国际14nm及以下先进工艺研发和量产的主要承载平台。

14nm意味着什么?所谓芯片“nm”的制程数值,指的是每一款芯片中最小的栅极宽度,也被成为栅长。现在的一个芯片大多集成了数十亿个晶体管,这种晶体管由源极、漏极和位于它们之间的栅极组成,每个晶体管中电流从源极流入漏极,栅极相当于闸门,起到控制电流通断的作用。

对于芯片厂商而言,缩减制程数值一直是提升核心竞争力的必经之路。从开始的130nm、90nm、65nm,到22nm、14nm、10nm、7nm(5nm)都是缩小晶体管的一个技术节点数据。

从制程工艺当前的发展情况来看,从28nm到14nm是一道关键节点,业界也依此划分具备先进制程或是传统制程能力。

在如今的集成电路晶圆代工领域内,全球范围内有技术能力提供14nm技术节点的纯晶圆代工厂有台积电、格罗方德、联华电子、中芯国际4家,而目前有实际营收的纯晶圆代工厂仅剩3家。

业内人士预测,中芯国际最快将于7月初正式在科创板挂牌上市。据兴业证券报告称,根据四种估值锚,中芯国际接下来的A股市值或为2000亿元左右,并成为A股市值最高的芯片公司。

又一1000亿巨头,将冲刺科创板IPO

无独有偶,就在中芯国际上会前夕,在港股上市的吉利汽车(00175.HK)也公告了拟在科创板上市的意向。

与中芯国际一样,吉利汽车亦是一只谋求在科创板二次上市的红筹股。

6月17日晚间,吉利汽车发布公告称,董事会批准可能发行人民币股份及于科创板上市的初步建议。公司拟发行的A股数量将不超过发行后总股本的15%。

受此公告影响,6月18日早盘吉利汽车开盘大涨近5%,并带动了吉利汽车相关概念股集体走高。截止6月19日港股收盘,吉利汽车报收12.52港元/股,总市值1228.55亿港元。

根据吉利汽车目前总股本98.13亿股测算,若此次科创板发行成行,吉利汽车将发行不超过17.32亿股人民币股份,预计募资在200亿元。这一发行体量在科创板上市公司中,仅次于

资料显示,吉利汽车是浙江吉利控股集团旗下专注于研发、制造以及销售乘用车的汽车生产企业,于2004年在香港上市。2019年,吉利汽车销售新车136.2万辆,营收974亿元,净利润82.6亿元。

中金公司研报认为,吉利回归A股,有助于提升国内汽车板块上市公司质量,扩大A股汽车板块市值,使资金得到更合理分配。对于吉利自身而言,扩充A股融资平台,能够享受板块更高估值中枢水平,增加流动性,能够增加国内投资者的参与度。

业内人士表示,随着相关制度建设的不断完善, 接下来还有更多红筹股、中概股将踏上回归之路。

上交所上半年IPO融资1381亿元,稳居全球第一

6月16日,德勤发布《中国内地及香港IPO市场2020年上半年回顾与前景展望》。报告显示,虽然疫情还在持续,但是中国内地和香港新股上市仍然表现强劲。

德勤预计,2020年或有100-120家企业登陆科创板,融资额达到1100-1300亿元人民币;而主板、中小板及创业板全年估计约有130-160只新股,融资约达1700-2200亿元人民币。

以新股融资额计算,由于大量科技新股在科创板上市,上交所稳守全球领导地位,再次超越纽约证券交易所和纳斯达克。

德勤表示,中国内地上半年预计录得117宗IPO融资1381亿元,较2019年上半年的64只新股融资604亿元分别增长83%和129%。上交所凭借72宗IPO融资约1105亿元,继续领先于深交所(45只新股;融资276亿元)。

香港市场方面,受疫情影响,2020年上半年香港新股上市数量下跌,但依靠网易、京东两只超大型新股拉动,融资总额仍较去年同期增多。德勤数据显示,上半年,预料香港新股市场将有59只新股上市,较2019年上半年少22%;预计融资总额将从699亿港元增加25%至871亿港元。

今年港股市场前五大新股全数为新经济企业,分别为京东、网易、康方生物科技、康基医疗、沛嘉医疗,融资总额共计约629亿港元,去年同期为288亿港元大幅上涨118%。德勤预测,全年香港将会有大约130只新股上市,融资1600-2200亿港元。

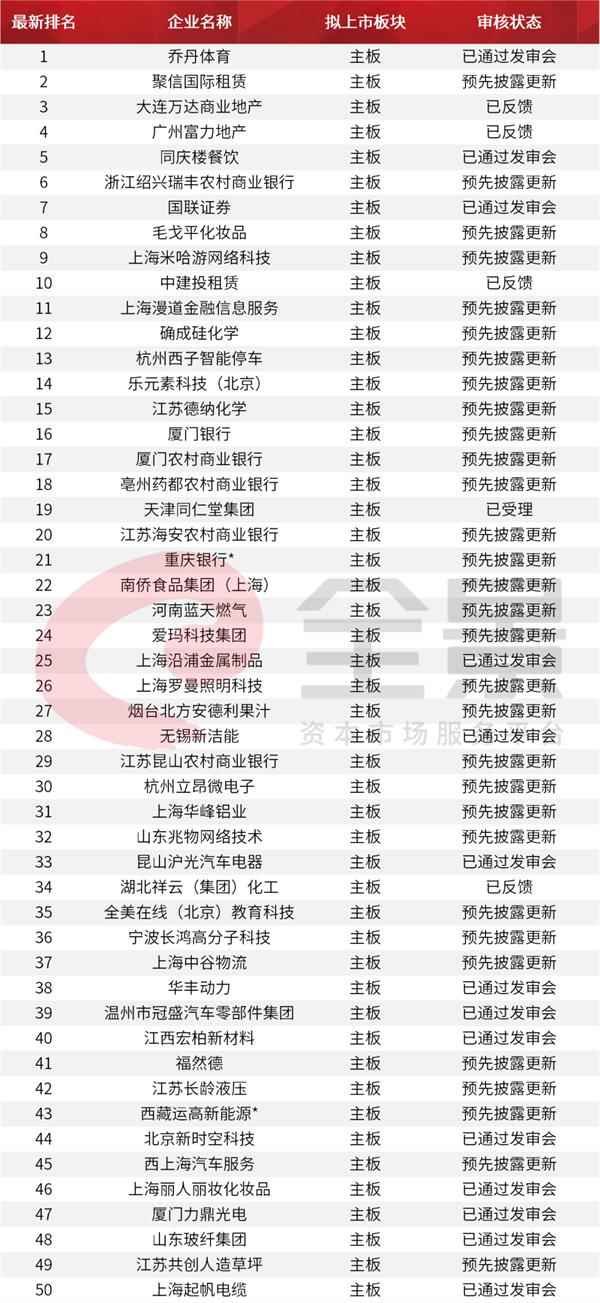

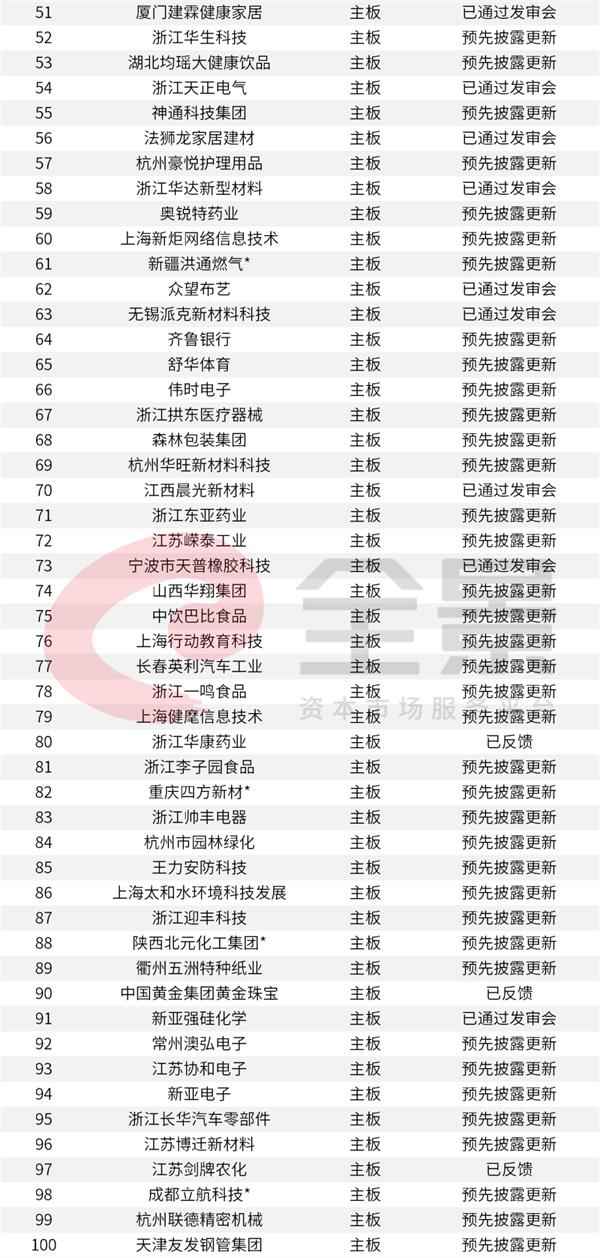

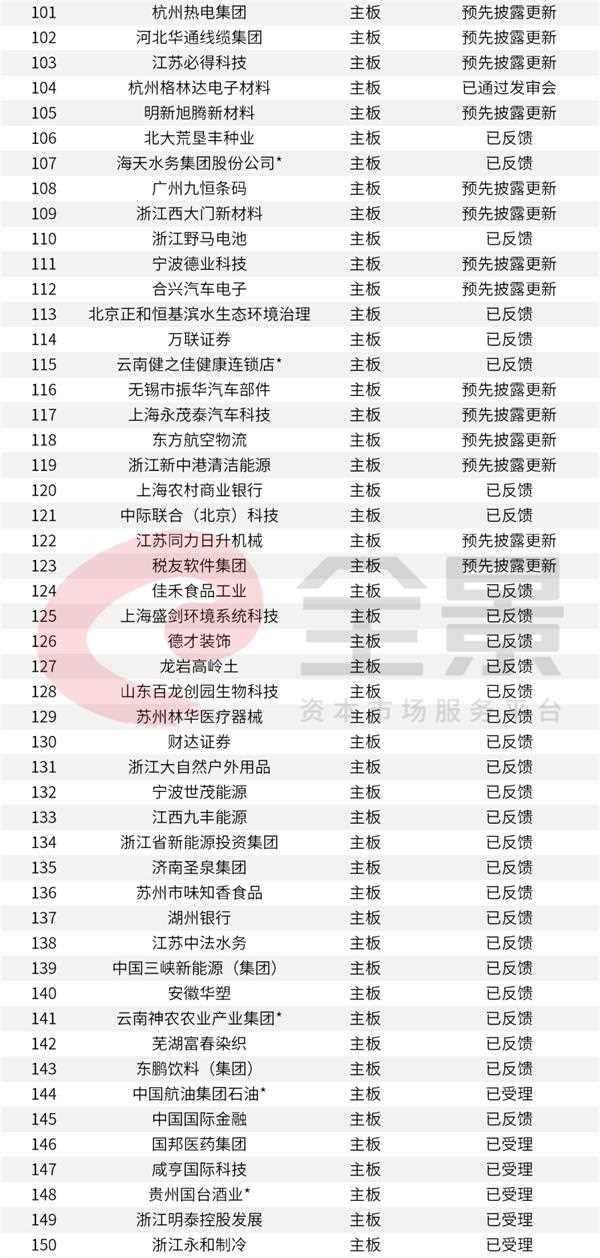

最新拟IPO企业排队名单(截止6月18日)

带“*”为西部12省区市及比照执行的地区首发在审企业。

新三板精选层申报名单

(文章来源:全景财经)