前8月保险成绩单曝光:健康险“黑马”属性依旧 人身险转型成效显现

9月即将结束,8月成绩单已出炉。最新数据显示,前8月人身险原保费收入22359亿元,同比增长率14.7%,再次超越财产险增速,表现出转型后的强劲。其中,作为人身险中的“黑马”,健康险在8月单月又一次凭借34.39%的增速,攀上了业务扩张的“至高点”。

人身险成行业增长主动力

贡献增幅20个点

先不说废话,来一组数据最直观

从行业整体看,来自人身险业务的原保费收入达23342亿元,占整个保险行业的75%。意思便是,人身险乃保险行业之“命脉”。

2018年,自一场“政策性”转型后,人身险保费的大幅下降,使行业陷入“冰冷期”,人身险超20%的下降速度,更是拖累了整个行业的保费增速。好在,历时近一年的行业大转型,人身险在慢慢走向正规。人身险的向好发展,更是带动了整个保险行业的“欣欣向荣”。

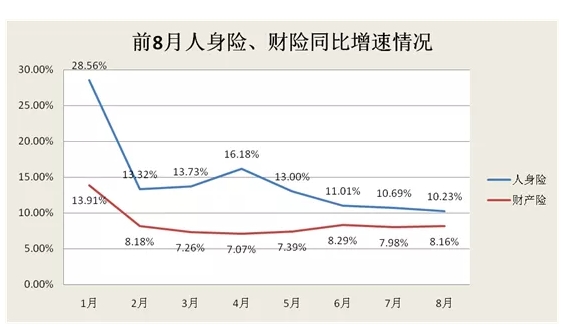

数据显示,2019年前8月, 保险行业原保费累计收入达31028亿元,同比增长13.04%。其中,财产险原保费收入7686亿元,同比增长8.16%,增幅同比下降3.08个百分点;人身险原保费收入23342亿元,同比增长14.74%,增幅较去年同期提升20.11个百分点。

单从每个月的增速看,人身险一直高于财险。且2019年8月,人身险原保费为2029亿元,已是财险8月当月保费的二倍之多。

健康险增幅大跨度

成人身险增长“黑马”

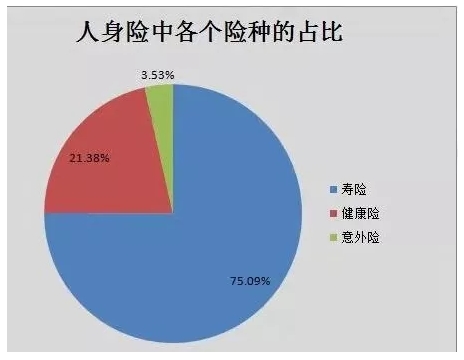

从险种组成看,人身险较产险相对简单,业务主要包括三方面,寿险、健康险、意外险。

统计显示,2019年前8月,寿险业务收入保费17528亿元,同比增长10.7%,占人身险业务的75%;健康险保费4991亿元,同比增长31.5%,占人身险业务的21%;意外险保费823亿元,同比增长15.2%,占人身险业务的4%左右。

另外,未计入保险合同核算的保户投资款和独立账户本年新增缴费达6823亿元,同比增长19.34%。其中,寿险业务保户投资款和独立账户本年新增缴费6242亿元;健康险业务保户投资款本年新增缴费581亿元。

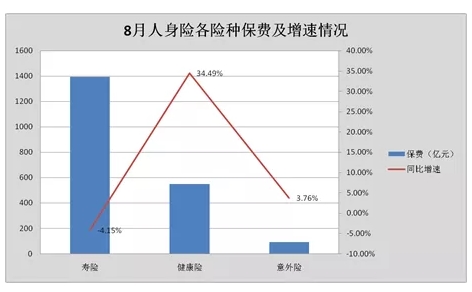

单看8月人身险各险种的保费变化情况,其中寿险原保费收入同比下降4.15%,而健康险则实现34.39%的增长速度,成为人身险中名副其实的“黑马”业务。

从目前行业发展看,基于“健康中国”战略下的大健康布局,依旧是未来保险企业重点关注领域。

毕竟,8050亿美元的健康保障缺口,仍然是一片蓝海。

中长期新单业务发力

分红寿险业务近万亿

2019年前8月,人身险业务新单原保费收入9886亿元,同比增长12.89%,占人身险公司的44.21%。

作为寿险转型的最大特征之一,“压缩趸交,发展期交”成为转型成功者或正在转型者的共识。

在前8月人身险保费结构中,新单期交业务收入4679亿元,同比增长10.63%,占新单业务的47.34%。

细看不同期限的新单期交业务,5-10年期的业务占比不断提升

◇ 3年期以下125亿元,占比2.72%,下降0.38个百分点;

◇ 3至5年期1784亿元,占比38.99%,下降0.06个百分点;

◇ 5至10年期737亿元,占比16.1%,上升1.64个百分点;

◇ 10年期及以上1930亿元,占比42.18%,下降1.2个百分点。

从业务分类看,普通寿险业务收入7732亿元,同比增长9.34%;分红寿险业务9717亿元,同比增长11.92%;投资连结保险业务3亿元,同比增长6.09%;万能险业务76亿元,同比增长1.27%。

保户投资款本年新增交费方面,普通寿险业务3亿元,分红寿险业务68亿元,万能险业务5910亿元,投连险业务独立账户本年新增交费260亿元。

个险依旧独大

专业保险中介增长势头迅猛

渠道的转变,是寿险转型的另一个方面。

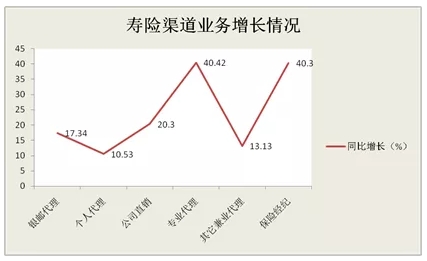

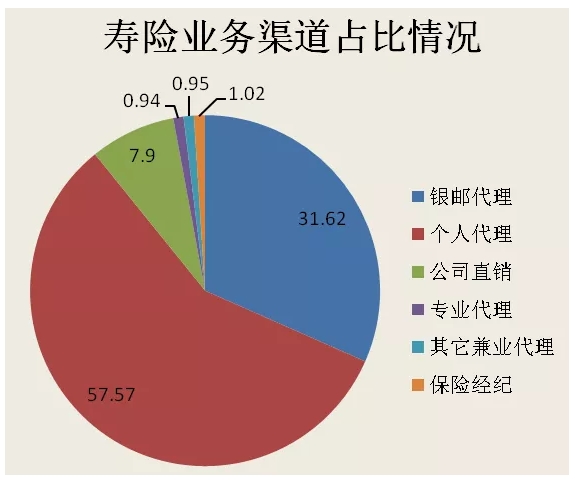

从前8月人身险各渠道保费收入看,银邮代理业务同比增长17.34%,个人代理业务同比增长10.53%。但保费增速最快的属于专业代理渠道及保险经纪渠道。

具体来看↓↓↓

◇ 银邮代理业务收入7070亿元,同比增长17.34%;

◇ 个人代理业务收入12873亿元,增长10.53%;

◇ 公司直销业务1766亿元,增长20.30%。

再看各大渠道在人身险总保费业务收入中所占比重,个险依旧是最“强悍”的存在。近六成的业务占比,相较于三成的银邮渠道,优势不言而喻。

但依靠强大人力作为基础的大个险,是中小险企难以企及,甚至难以塑造的存在。因为巨大的人力成本及培训等费用支出,已不是一家中小险企能承担的压力。

人身险收入“跷跷板”:

中外资、东西部成差异关键点

除整体业务占比、人身险业务构成等方面,人身险的收入来源却出现严重的不平衡性。

不平衡一:中外资的“天差地别”

从人身险公司看,中资人身险公司保费收入为20423亿元,市场份额达到90%以上;而外资人身险公司保费收入仅1936 亿元,市场份额还不到9%。

作为“靠海”进入的外资,先发之地以北上广深等一线城市为主。其外资市场份额更是可以达到20%以上,属于明显的优势地带。但限于经营地域的困扰及各项限制,外资很难大展拳脚。

随着对外开放的进一步加入,加上外资丰富的保险从业经验,中国保险市场或有另一番画面。

不平衡二:地域差异层次不齐

从数据看,东部十六省市原保险保费收入17445亿元,占比56.22%;中部八省市7608亿元,占比24.52%;西部十二省市5949亿元,占比19.17%。

仅看人身险方面,东部十六省市保费收入13156亿元,占比56.36%;中部八省市5837亿元,占比25%;西部十二省市4347亿元,占比18.62%。

东西悬殊的保费收入,是保险开放程度与开发程度的体现。作为经济发达的东部地区,随着收入的增加,居民用于保险消费的支出比例会增加。但对于经济较落后的西部地区而言,却寥寥无几。

但落后并不代表没发展,相反,则会有更大的市场空间。当然,西部地区的保险怎样发展,还要靠政府及各大保险机构携手共进。

(文章来源:中国网财经)